高收益市場:保持冷靜,繼續前行

在充滿不明朗因素的環境下,高收益債券及貸款將繼續提供具有吸引力的收入潛力,採取均衡的投資策略可兼顧固定及浮動利率資產,有助於降低波動性,同時保持上行潛力。

環球經濟格局仍在不斷變化,投資者需要應對數據韌性、政策不確定性及地緣政治緊張局勢等複雜因素帶來的影響。於美國方面,經濟陷入衰退的可能性有所降低,但仍然存在。儘管就業及消費等硬數據維持穩健,但軟指標繼續呈現審慎的跡象。部份地區的通脹仍居高不下,而近期推出的關稅措施所帶來的影響尚未完全顯現。與此同時,聯儲局似乎願意維持利率不變,並等待事態明朗化後再調整政策。相對而言,歐洲的宏觀狀況已有所改善。經濟數據意外呈現上行跡象,歐洲央行已啟動其寬鬆週期。這方面的政策差異為資金流入歐洲信貸市場帶來支持,投資者將該地區視為較美國更穩定的替代市場的想法日益升溫。

儘管市場環境存在不明朗因素,但風險資產卻從4月份的跌勢中回升。地緣政治衝擊及政策風險對股票市場的影響已基本消退,同時信貸息差亦已大幅收窄。於高收益市場方面,債券及貸款的息差均收復了年初錄得的大部份失地,目前處於波動前的水平。息差收窄反映了投資者需求強勁及流動性充裕,但亦減少了出錯的空間。展望未來,儘管市場似乎消化了軟著陸及最終減息的預期,但前路仍可能出現波折。因此,高收益投資者需要採取審慎的投資策略,於收益率較高、估值下跌及潛在風險之間取得平衡。

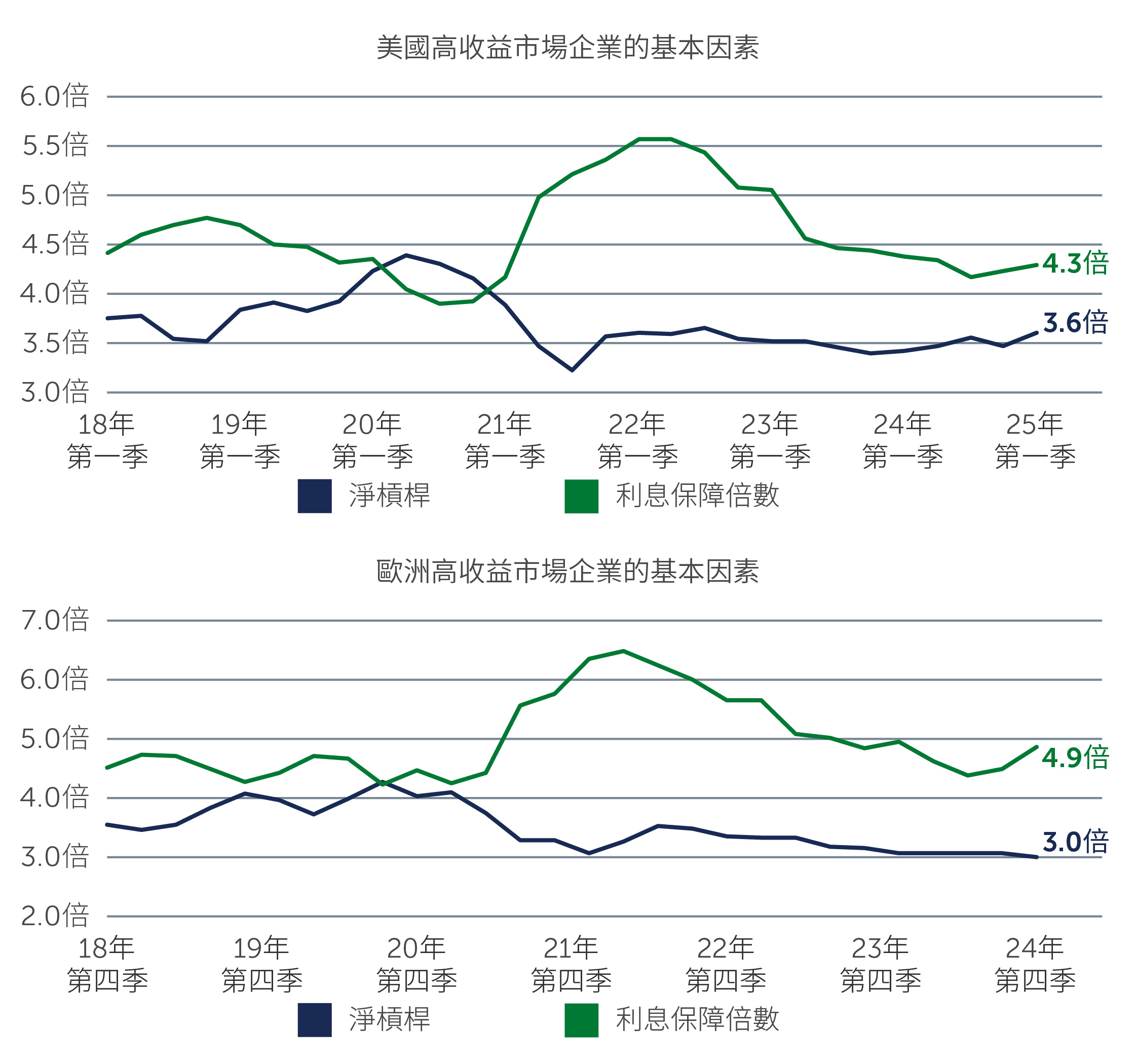

基本因素穩健

高收益市場的企業基本因素整體上仍維持穩健,第一季企業盈利普遍符合預期。儘管關稅措施的初步影響似乎低於預期,但其長期效應帶來的不明朗因素繼續令籠罩著市場氣氛。企業開始重新評估資本開支計劃,並有跡象顯示需求走軟,特別是對消費及地緣政治趨勢較敏感的行業。發行人基本上維持嚴謹態度,槓桿及利息保障指標保持穩定(圖一)。然而,企業向下修訂盈利指引的風險可能於即將到來的第二季財務報告中暴露出脆弱性,尤其是於週期性更強的行業。例如,汽車業因關稅發展而出現顯著波動。

圖一:高收益市場企業的基本因素繼續帶來支持

資料來源:CreditSights及摩根大通。截至2025年3月31日。

資料來源:CreditSights及摩根大通。截至2025年3月31日。

鑑於基本因素穩健,違約率仍處於可控水平,並無出現普遍加速上升的跡象。事實上,貸款違約率的前景似乎有所改善,而債券違約率仍遠低於歷史平均水平。然而,儘管市場定價並未反映出不良貸款大幅上升的可能性,但可能會出現意外的下行風險,因而對證券進行精挑細選至關重要。

技術面因素強勁

高收益市場的技術面因素表現強勁。於歐洲方面,在專門資金流入及環球基金經理增持的推動下,投資者的需求大幅增加。與此同時,發行量亦出現大幅上升,新供應量於過去數週達至紀錄新高。儘管發行量大幅上升,但需求亦同步增加,從而防止出現供過於求,並為定價帶來支持。具體而言,抵押貸款證券市場繼續成為美國及歐洲貸款需求的強大推動力。基金經理正主動構建投資組合,而抵押貸款證券市場的新發行交易依然暢旺。發行人亦作出回應,新發行交易量有所增加,特別是於質素較佳的市場分部。然而,併購活動仍然淡靜,限制了發行交易的多樣性,令市場繼續依賴於再融資及機會型交易。

重要的是,儘管技術面帶來利好因素,但市場參與者並不會不加區分地買入。風險較高的交易(特別是信貸狀況較弱的交易)將面臨更嚴格的審查,且交易價格於某些情況下甚至低於面值。市場明顯偏好於優質的交易,而財務紀律嚴謹的發行人更受青睞。

聚焦投資機遇

於目前的環境下,高收益市場中最具有吸引力的投資機遇通常存在於能夠平衡收入、穩定性及流動性的領域。隨著債券及貸款的收益率上升,投資者有機會可以因維持較高質素的投資而獲得回報,同時無需承擔過高的風險。

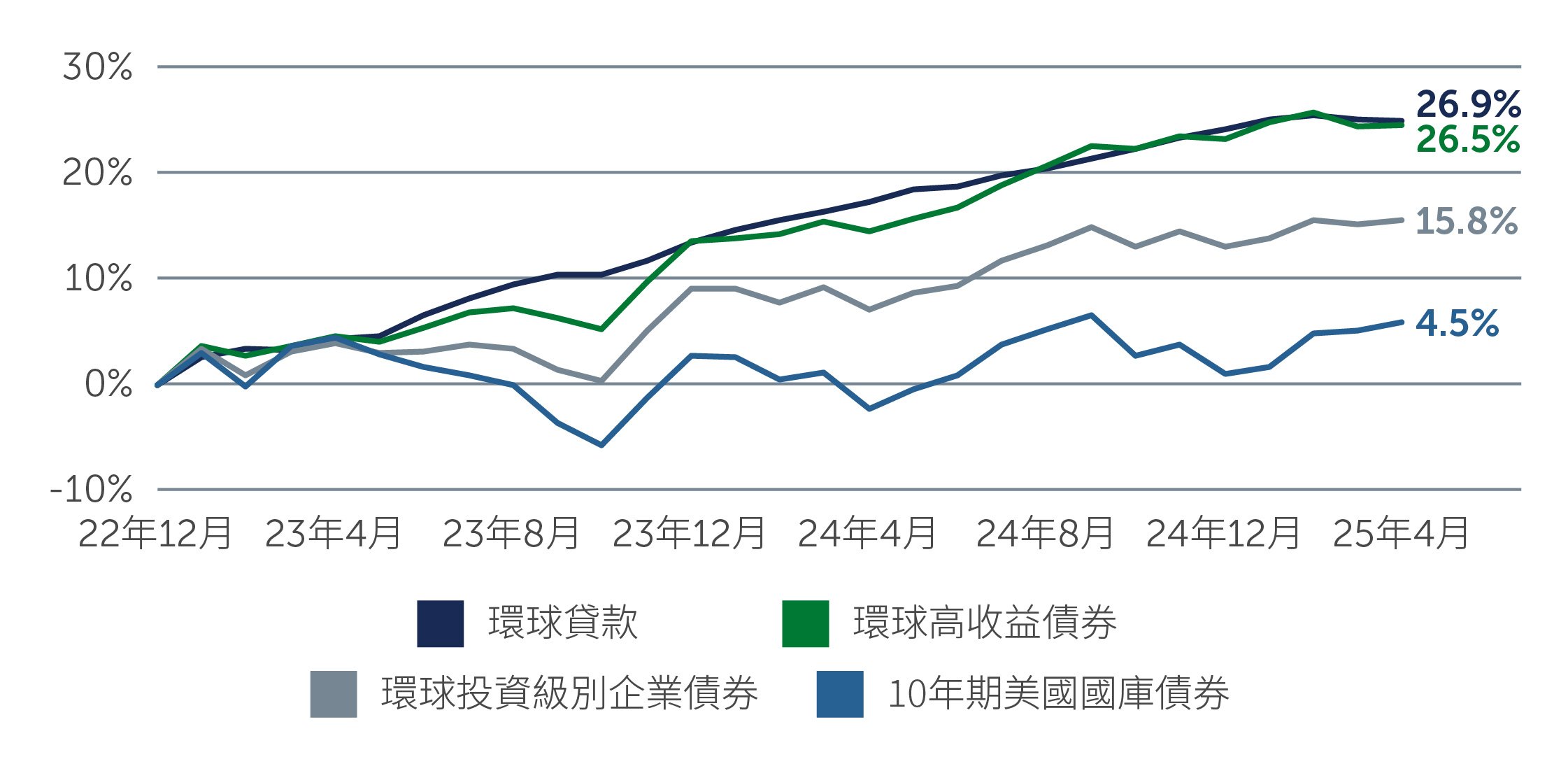

貸款:擁有浮動利率收益且具有結構性優勢

貸款的投資理據主要在於該資產類別的浮動利率性質及高級抵押的位置,這些特徵於市場仍在努力應對政策不明朗因素及地緣政治風險的情況下具有潛在吸引力。收入增加繼續為市場表現提供支持,這應有助於抵銷央行可能下調短期利率帶來的影響,特別是考慮到減息幅度可能有限(至少美國方面)。值得注意的是,貸款有別於其他固定收益資產,其大部份回報來自目前支付的合約收入,而無需等待價格回升,因此其長期回報狀況更為穩定(圖二)。以上均說明對於尋求收入並需要適當下行保障的投資者而言,貸款為一個具吸引力的資產類別,特別是關注利率敏感度的投資組合。

圖二:貸款:收入繼續為具有吸引力的總回報潛力提供支持

資料來源:環球貸款是指標準普爾瑞銀環球槓桿貸款指數、環球高收益債券是指洲際交易所美銀非金融已發展市場高收益限制指數、環球投資級別企業債券是指彭博環球綜合企業指數及10年期美國國庫債券是指洲際交易所美銀10年期美國國庫債券指數。截至2025年5月30日。所示的回報均以對沖至美元計值。自2023年1月1日以來的累計回報。過往表現不一定反映未來績效。

資料來源:環球貸款是指標準普爾瑞銀環球槓桿貸款指數、環球高收益債券是指洲際交易所美銀非金融已發展市場高收益限制指數、環球投資級別企業債券是指彭博環球綜合企業指數及10年期美國國庫債券是指洲際交易所美銀10年期美國國庫債券指數。截至2025年5月30日。所示的回報均以對沖至美元計值。自2023年1月1日以來的累計回報。過往表現不一定反映未來績效。

債券:存續期較短並能提供下行保障

高收益債券的風險回報狀況亦繼續帶來吸引力,特別是較高級別的BB級別信貸。由於高收益債券的存續期處於歷史低位(不到三年),且票息透過再融資活動進行調整且有所上升,該資產類別有望在有限的利率風險提供可觀的收入1。再融資推動的新發行交易中亦存在精選機會,此類交易中的發行人可提供具有吸引力的條款來鎖定資本。然而,由於投資者的偏好仍然較為挑剔,價格上升空間或許有限,因此對於較低評級的信貸(例如B級別及CCC級別信貸)則需要維持審慎態度。

從更廣泛的角度來看,儘管高收益債券通常被視為固定收益市場中風險較高的領域,但目前的環境卻展現出更微妙的前景。由於存續期較短、收益率維持高位,以及不良貸款比率較低,該資產類別目前可提供具吸引力的下行保障潛力。息差需要大幅擴闊才能令12個月遠期回報跌至負值;從歷史平均水平來看,這種情況不太可能發生。按存續期除以最低收益率計算可印證這一點:環球高收益債券(其中絕大多數為BB級別及B級別信貸)的息差需要達到約550個基點的水平才能令12個月遠期回報跌至負值,於正常市場情況下並不常見2。

換言之,儘管息差仍然較窄且估值似乎有些偏高,但鑑於收入潛力具有吸引力、利率敏感度較低及基本因素穩健,均表明風險與機會處於合理的平衡狀態。

市場展望

於不明朗因素猶存的環境下,高收益債券及貸款繼續提供具有吸引力的收入潛力。儘管基本因素保持穩健及技術面整體上向好,但目前的息差水平顯示容錯空間較小。由於尚有企業盈利低於預期、地緣政治衝突及政策失誤等多項風險,我們對前景持審慎樂觀的態度。於此環境下,我們認為市場中質素較佳的市場分部存在較具吸引力的投資機遇;投資者或可以在不承擔過度風險的情況下獲得可觀的收益。於固定及浮動利率資產之間以及於不同地區採取均衡型投資策略可帶來裨益,因為這有助於降低波動性、保持上行潛力,以及靈活應對不斷變化的環境。

隨著下半年的到來,採取主動型管理至關重要。目前,市場受到不斷變化的宏觀環境及信貸動態影響,投資者需要採取嚴謹且專注於資產質素的投資策略,這不僅能夠捕捉高收益市場的優勢,同時亦能應對日後複雜的市場環境。

1. 資料來源:霸菱及洲際交易所美銀非金融已發展市場高收益限制指數。截至2025年5月31日。

2. 資料來源:霸菱及彭博。截至2025年5月31日。過往表現不一定反映未來績效。

25-4659351