非投資等級市場:後勢仍有甜頭

仔細分析目前推動非投資等級債券及優先擔保貸款市場的因素後,預期日後持續有強勁動能。

儘管投資人對信用利差能否持續收窄有所疑慮,加上擔憂即將迎來的降息,但非投資等級債券及優先擔保貸款在第一季皆有強勁表現。我們認為,這些憂慮並沒有考慮到目前較強的基本面和技術面。

事實上,固定收益(特別是非投資等級債券及優先擔保貸款)的投資環境整體上處於近年來的最佳水平。首先,現在看來,對美國聯準會將迅速大幅降息的預期是極其草率的。雖然未來12個月可能會降息,但「高利率環境可能會持續更長時間」的預期是較可能發生的。與此同時,從基本面來看,相關經濟情勢仍為非投資等級發行人帶來良好支持,這意味著即使資本成本上升,這類發行人仍能繼續產生現金來償還債務。此外,資本市場繼續運作如常,這將盡可能降低再融資及到期債務相關的風險。

事實證明,這對非投資等級債券及優先擔保貸款有利。以「優先擔保貸款」來說,關鍵是在票息;事實上,優先擔保貸款票息一直維持在很高的水平(例外是當經濟面對重大壓力時,但實屬罕見)。對「非投資等級債券」而言,關鍵在存續期間及可買回性(Callability),以及這些因素對可實現報酬的影響。整體來說,我們認為非投資等級債券和優先擔保貸款未來提供不錯總報酬的潛力大。

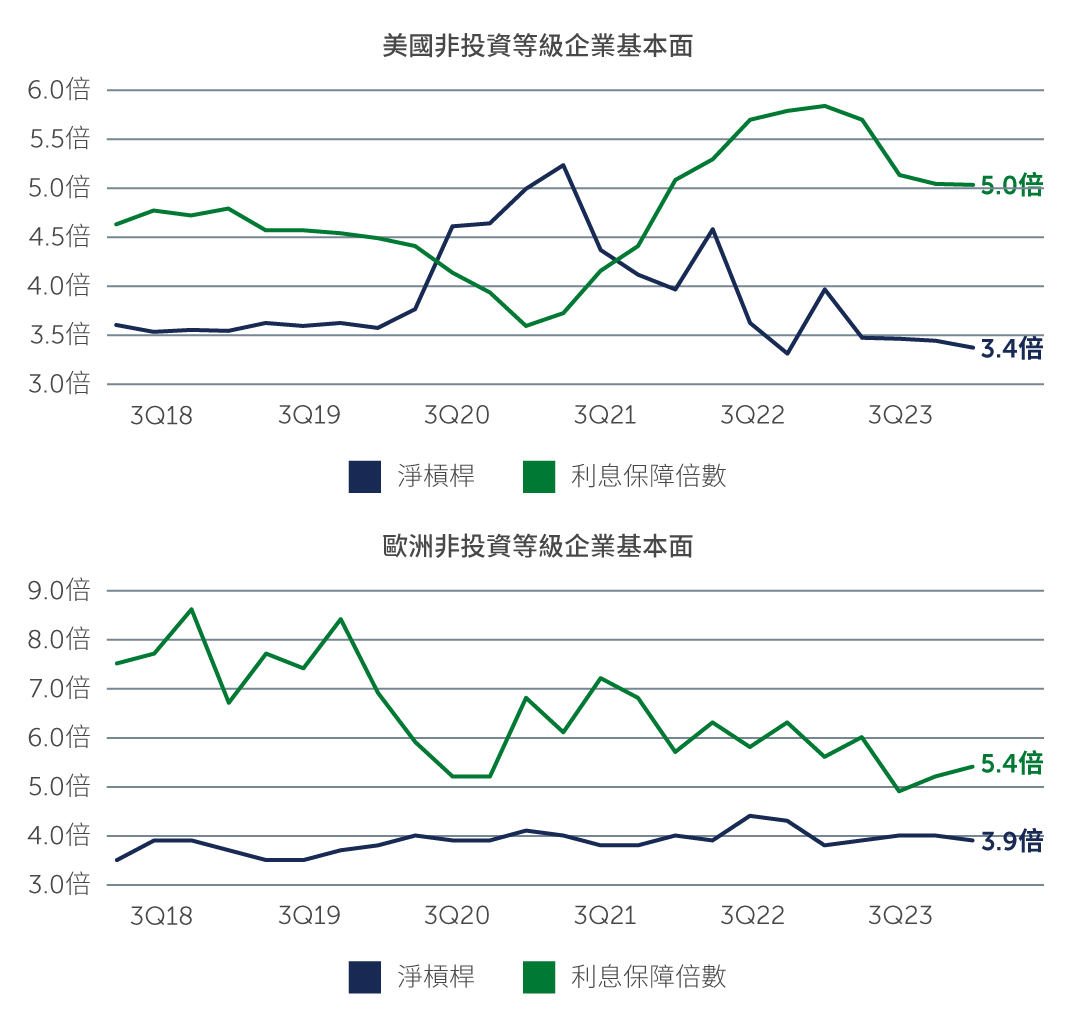

企業基本面穩健,市場技術面亦帶來支持

企業盈餘能力可能不如許多市場人士希望看到的理想情況,但企業公佈的去年第四季收益持平至溫和增長,符合市場預期,其中企業產生足夠的現金流來償付債務及應付資本支出。儘管各產業的企業盈餘存在差異,地區間亦存在差距,但2024年企業盈餘改善的可能性越來越大。此外,許多非投資等級發行人於過去幾年一直致力於強化自身的財務狀況。例如,美國及歐洲的企業淨槓桿率仍處於低檔,分別約為3.4倍及3.9倍1。

圖一:企業基本面持續強勁,緩解再融資風險

資料來源:摩根大通及彭博。截至2023年12月31日。

資料來源:摩根大通及彭博。截至2023年12月31日。

評等機構給出的信用評等持續強勁,反映出企業基本面穩健。BB級債券發行人於全球非投資等級債券指數中的佔比為52%,仍處在歷史高檔;而CCC級債券發行人約佔10%,這僅是十年前約20%市佔率的一半2。

技術面亦為非投資等級債券及優先擔保貸款帶來支持。於「非投資等級債券」方面,隨著可投資市場規模從2022年第一季的1.8兆美元縮減至如今的1.5兆美元,流入市場的資金能追逐的機會越來越少3。這是因為有更多債券的評等上調至投資等級,加上因併購活動有所放緩,新發行量亦比較少。儘管再融資活動可能開始增加,但其中一些活動可能會轉移到優先擔保貸款市場,這有望持續有利於非投資等級債券市場。

於「優先擔保貸款」方面,技術面表現強勁,主要是由於大量新發行的CLO(抵押優先擔保貸款憑證),令需求持續強勁。我們在這一領域密切關注到一個趨勢:近期,私募債務市場的大型發行人重返公開優先擔保貸款市場,原因是這些發行人在公開優先擔保貸款市場可用更低的成本、更靈活的條款為其需求融資。

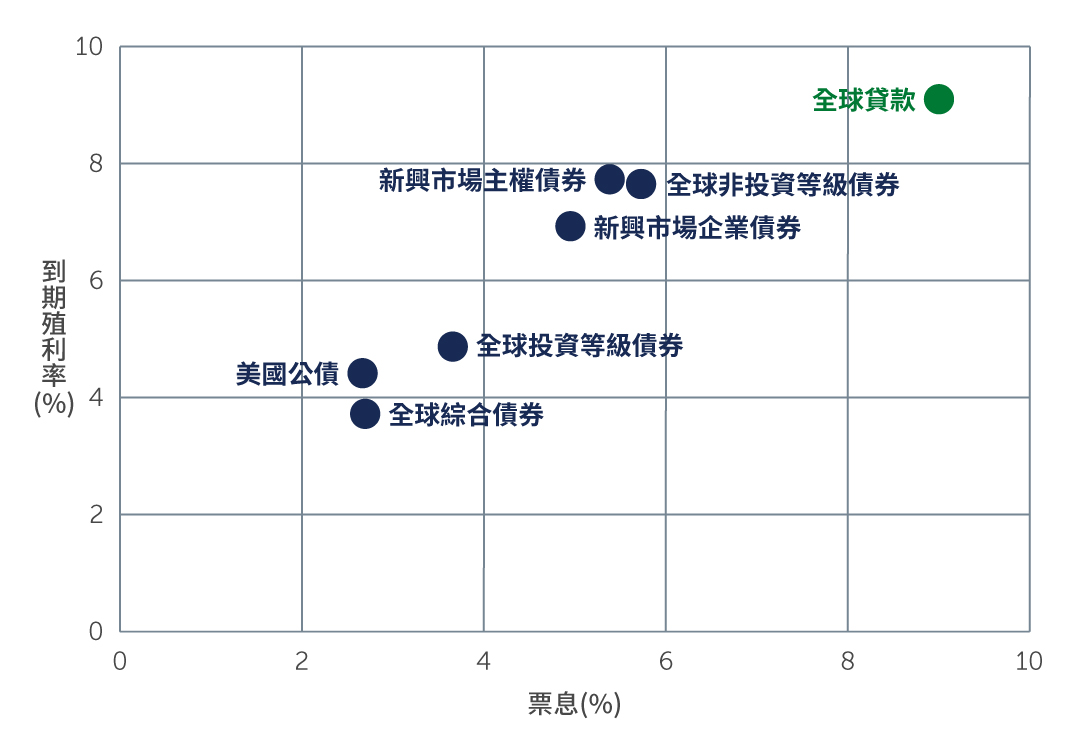

目前是投資固定收益的絕佳時機嗎?

在基本面及技術面雙雙正面的情況下,投資人有望獲得具吸引力的報酬潛力,且無需承擔太大的信貸風險。

於目前的環境下,「非投資等級債券」由具吸引。由於短期利率(即貸款票息的浮動利率部份)仍高,目前優先擔保貸款的平均票息約9%,遠高於長期平均的5.6%4。雖然大部份固定收益的殖利率也高,但優先擔保貸款仍受投資人青睞,這是由於其大部份收益率來自目前支付的票息收入,而無需等待價格回升。從歷史上看,受惠此一特質,優先擔保貸款的過去報酬較其他固定收益資產要持穩;以2023年來說,優先擔保貸款取得持穩報酬,而投資等級債券及新興市場債券的報酬持穩度則遜色許多。

雖然短期利率最終將從目前的水平下跌,但市場預計2024年利率將維持於較高水平,代表票息遠高於歷史水平,並為表現持穩鋪平道路。此外,按照傳統方式衡量,目前優先擔保貸款的價格並不是太高;事實上,相對於歷史水平,目前的評價差不多,這代表投資人對央行降息預期的反應過快,而央行降息的不確定性上升。因此,基於此一高度投資信念,我們調整了多元策略投資組合的配置,相對加碼優先擔保貸款。

圖二:優先擔保貸款擁有較高的殖利率和票息

資料來源:瑞士信貸、摩根大通及彭博。截至2024年3月31日。

資料來源:瑞士信貸、摩根大通及彭博。截至2024年3月31日。

「非投資等級債券」亦有甚佳的報酬潛力,目前BB/B級債券的殖利率約為7%5。市場不看好非投資等級債券的最常見理由是目前的信用利差與過去相比較窄,但這種分析可能過於簡單,未考慮到該市場的特殊屬性;最值得留意的是其存續期較短,且有可買回性(Callability)。

事實上,非投資等級債券市場目前的存續期間為3.2年,而過去10年的平均存續期間為3.9年,代表受利率波動影響程度較低、保護較高6。此外,市場會計算利差及最差殖利率,而目前,折價債券的最差殖利率就是到期殖利率。然而,表現良好的非投資等級企業會於債券最終法定到期日前至少12至18個月主動為其進行再融資。這意味著最終法定到期日在2025年及2026年的債券,其實際報酬可能會遠高於經計算得出的數字。

此外,非投資等級債券於接近到期日時就可買回;事實上,通常也都會提前買回。這一特點可以而且確實對報酬產生重大影響;當債券價格相對面額存在折價時,報酬率可能會上調50至100個基點,而目前的情況正是如此。

展望

隨著投資人消化經濟狀況相對良好、各國央行發表較預期更為鴿派的言論等新常態,基於上述理由,我們預期浮動利率資產(特別是優先擔保貸款)有望重新受到青睞。儘管存在地緣政治衝突持續及美國大選等不確定因素,但我們預期優先擔保貸款的持穩且可靠的票息收入有望成為投組的亮點。

至於非投資等級債券,倘若投資人能克服信用利差能否持續收窄的懷疑,深入了解此市場特殊的屬性(例如存續期間較短,且有買回性),就有望取得不錯的報酬。

整體上,我們預期2024年非投資等級市場前景良好。那麼,現在是投資非投資等級市場的黃金時代嗎?或許還言之尚早。然而,從投資人可獲得的收益機會及相關市場情勢,目前的確是近年來最具吸引力的。

資料來源

- 彭博。截至2024年3月31日。

- ICE美銀。截至2024年3月31日。

- ICE美銀。截至2024年3月31日。

- 瑞士信貸。截至2024年3月31日。

- ICE美銀。截至2024年3月31日。

- ICE美銀。截至2024年3月31日。