非投資等級:漲升動能能否延續?

儘管全球經濟走向可能會帶來風險,但對願意承受潛在短期波動的長線投資者,非投資等級債券及貸款將繼續提供具吸引力的報酬潛力。

聯準會升息週期接近尾聲的預期,加上消費者支出及勞工市場持續強勁,信貸利差在過去幾周收窄。儘管歐洲經濟低迷,且歐洲央行在持續高檔的通膨拉回前不太可能降息,但市場普遍認為美國經濟能軟著陸。但隨著信貸利差目前接近歷史平均水平的較低檔,一些投資者開始對非投資等級市場能否維持強勁動能持懷疑態度。霸菱認為此資產類別仍具投資價值。若投資者能保持耐心,有望獲得具吸引力的報酬。

企業表現穩健

儘管2023年上半年企業盈餘整體呈下跌趨勢,但去年第三季企業盈餘止跌回升,第四季企業盈餘良好,市場普遍預期這一動能有望延續至今年上半年。然而,不同產業的企業盈餘可能會出現分化。例如,對利率較為敏感、槓桿率高及具週期性的行業,潛在利潤較低的風險較高。

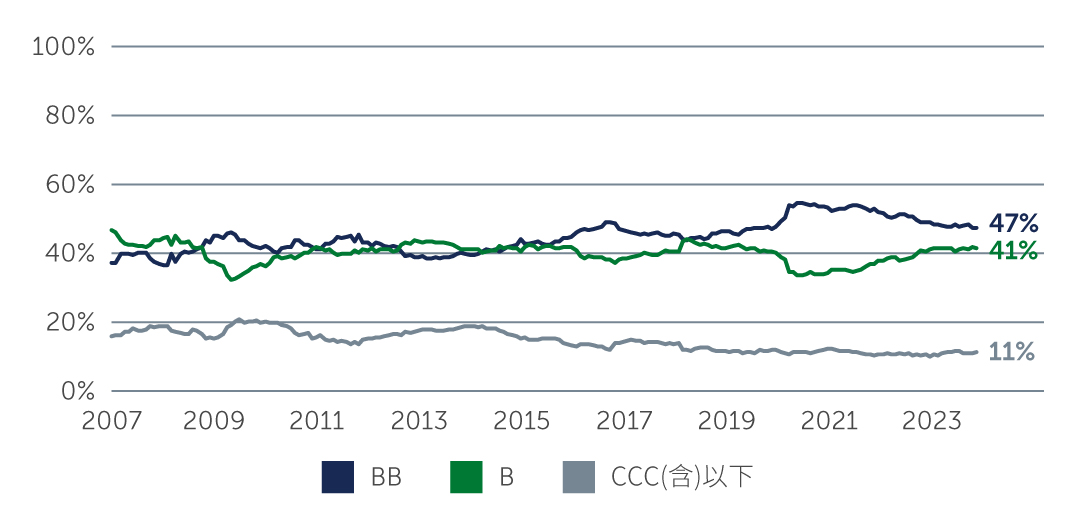

無論目前的盈餘如何,非投資等級市場的信用評等仍遠高於以往水平。雖然以往歐洲市場的BB級發行人更多,但現在大部份美國非投資等級發行人亦是BB級;與十年前相比,如今的市場發生了翻天覆地的巨變(圖一)。與此同時,較低信評的CCC級發行人目前僅佔市場的11%,遠低於10年前的近20%。

圖一:非投資等級市場信用評等有所提升

資料來源:ICE美銀。截至2023年12月31日。

資料來源:ICE美銀。截至2023年12月31日。

令人鼓舞的是,許多非投資等級發行人在過去幾年一直致力於強化自身的財務狀況,因此從基本面的角度而言,這些企業已做好充分的準備應對潛在的經濟衰退,特別是較預期溫和的經濟衰退。美國及歐洲的企業淨槓桿率仍處於歷史低檔,分別約為3.55倍及3.7倍,而利息保障倍數亦處於可控水平1。在許多情況下,企業利潤(以EBITDA稅前息前折舊攤銷前利潤計算)已恢復到甚至超過疫情爆發前的水平。與此同時,短期內到期的債務仍然有限,美國市場約7%的債務於未來18至24個月內到期2,加上大部份債務為BB級,發行人的再融資風險不大。

儘管違約率在去年上半年因一些特殊情況小幅上升,但鑑於整體信評較高、槓桿率較低、現金緩衝充裕、短期內到期的債務有限,綜合這些因素,違約率中短期內顯著上升的可能性不大,甚至可能持平或下跌。

持樂觀態度的理由

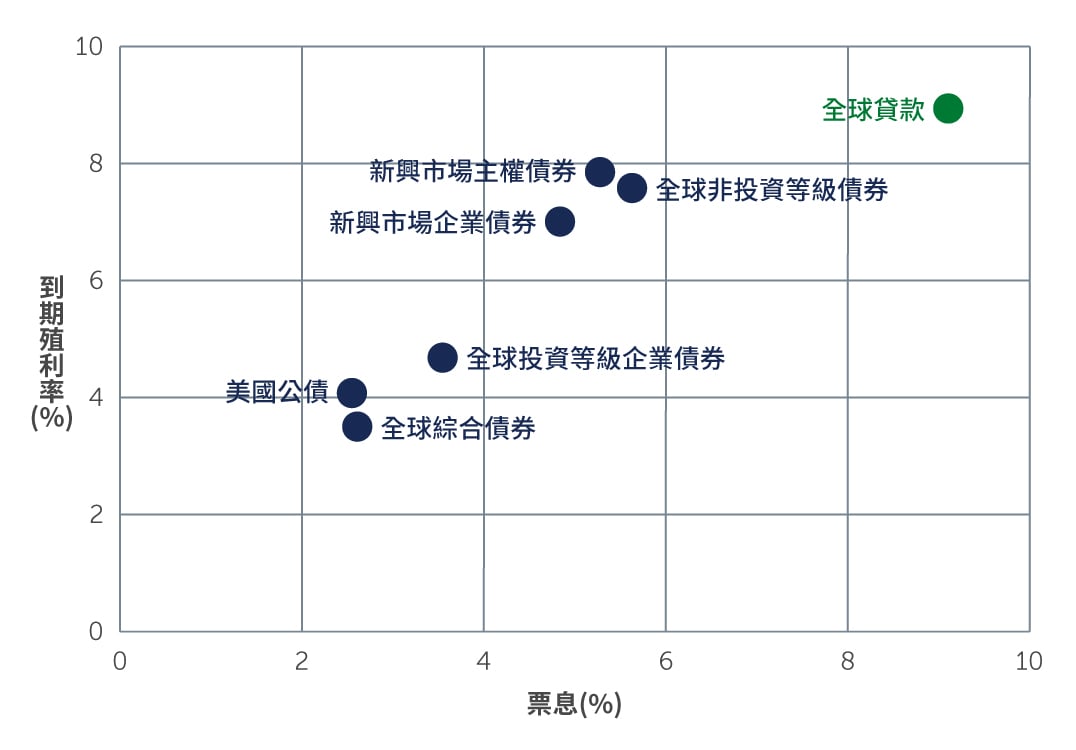

鑑於市場預期經濟可能患上普通感冒而非流感,信貸相對於其他主要資產的潛在風險似乎較低。儘管如此,基於市場波動性可能會維持高檔,我們繼續看好信評較高的非投資等級債券和貸款,相關資產的殖利率仍具吸引力。例如,BB-B級債券近期的殖利率約為7.2%,而貸款的殖利率約為7.9%3。儘管信用利差於過去幾週有所收窄,但因基本面良好、違約前景持續改善及潛在經濟問題較少的背景下,殖利率能達到如此水平,對非投資等級債券和貸款來說是利多,特別是對願意承受進一步的波動、堅定持有的投資者來說。

單獨看貸款,在短期利率上升及給定利差整體穩定的推動下,目前貸款的票息達約9.11%,遠超過長期平均水平的5.46%4。對過往總報酬介於4%至6%之間的市場來說,有如此水平的票息代表未來總報酬極有可能高於平均水平。如前所述,儘管所有固定收益的殖利率均有所上升,但貸款仍受投資者青睞,這不僅是因為過去表現不錯,亦是因為其大部份收益來自目前支付的票息(而非等待價格回升後)。

圖二:貸款擁有較高的殖利率和票息

資料來源:瑞士信貸、摩根大通及彭博。截至2023年12月31日。

資料來源:瑞士信貸、摩根大通及彭博。截至2023年12月31日。

展望

市場於未來幾月將面對多項總體及個體不明朗因素,任何一項均可能對相對溫和的前景造成影響。從總體的角度來看,美國總統大選及中國經濟復甦是需要密切留意的兩大因素,東歐及中東的持續衝突亦不可忽視。於個體層面,以陷入困境的商業地產業為例,隨著債務到期,一些借款人的評等可能會被下調,對整體非投資等級債券及貸款市場造成負面影響。但幸好,我們於該領域的部位較少。

面對諸多不明朗因素,儘管市場上不乏機會及價值,但現在不是承擔過度風險以賺取更高報酬的時候。我們認為,「由下而上」的嚴謹信貸分析仍至關重要,更有助於未來實現具吸引力的總報酬。

- 彭博。截至2023年12月31日。

- ICE美銀。截至2023年12月31日。

- ICE指數及瑞士信貸。截至2023年12月31日。BB-B級債券殖利率指BB級、Split B級及B級債券的殖利率。

- 瑞士信貸全球槓桿貸款指數。截至2023年12月31日。