非投資等級市場:表現依然亮眼

非投資等級債券及貸款在有利的基本面及技術面支持下,收益潛力頗具吸引力,並繼續受到投資者追捧。

儘管今年以來信用利差溫和收窄,但殖利率仍處高檔,加上具吸引力的收益及套利機會,繼續吸引投資者轉進非投資等級市場。儘管聯準會降息的可能性幾乎每天都在變化,但「於較長時間維持較高利率」的環境似乎會持續,這亦為本資產類別帶來支持,特別是在基本面及技術面強勁的背景下。誠然,未來幾個月仍存在一些風險,可能會引發陣陣波動。但截至目前,非投資等級市場已證明自身的實力,並且似乎有望繼續保持。

基本面持穩,技術面強勁

企業盈餘能力繼續溫和增長,符合市場預期,企業仍能產生足夠的現金流量來償付債務及應付資本支出。非投資等級發行人的整體財務狀況亦保持良好,因為許多發行人在過去幾年一直致力於強化自身的財務狀況。例如,美國及歐洲的淨槓桿率仍處於低檔,分別約為3.4倍及4.5倍1。市場信用品質持續提升,進一步展現發行人整體實力。BB級債券發行人於全球非投資等級債券指數中的佔比為55%,處於接近歷史高位的水平;而CCC級債券發行人約佔11%,約為十年前的一半2。

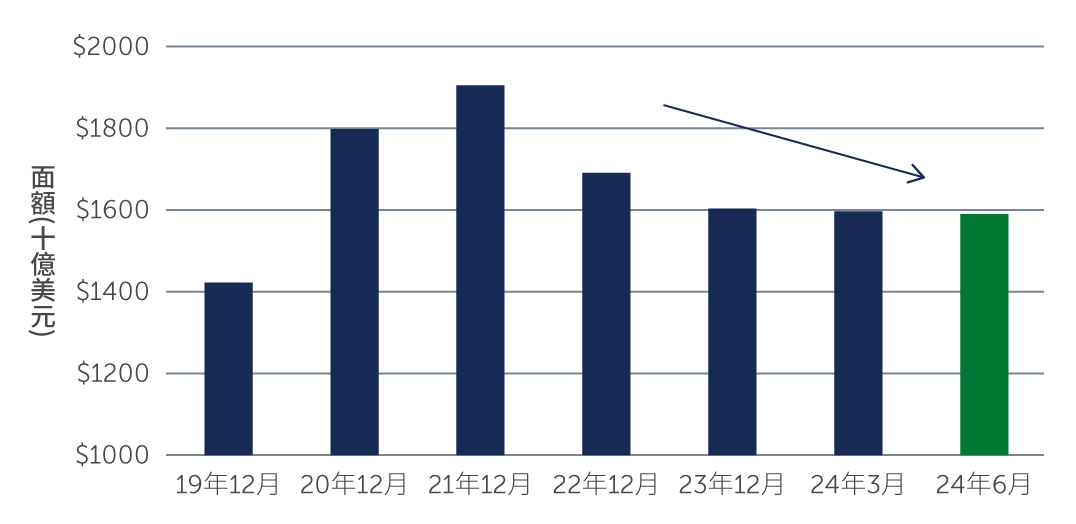

從技術面角度來看,極其強勁的正面力量繼續主導非投資等級市場。於債券方面,過去兩年市場規模萎縮約2,500億美元(接近15%),這意味著流入市場的資金能追逐的機會越來越少(圖一)。這部份是由於利率大幅下降,一些私募股權企業過去幾年難以為所收購或經資本重組的企業物色買家,導致併購活動減少。儘管再融資活動已開始增加,並且預計到今年底將保持增長動能,但新發行活動仍然淡靜。在過去18至24個月,隨著許多企業採取實質措施償還債務及增加流動性,多檔非投資等級信貸獲上調至投資等級,這亦是債券市場規模萎縮的原因之一。展望未來,這些良好的技術面應會繼續為市場帶來支持。

圖一:非投資等級債券市場萎縮,提供強勁的技術面

資料來源:ICE美銀。截至2024年6月30日。

資料來源:ICE美銀。截至2024年6月30日。

貸款方面,良好的技術面更多是由於資產管理公司創建抵押貸款憑證(CLO)帶來持續(及強勁)需求所致。據估計,三分之二的需求來自CLO的建構,相關交易於今年上半年持續以驚人的速度增長。於供給方面,初級市場活動略有增加,但仍以再融資交易為主。具體而言,在併購活動未出現顯著增長的情況下,發行活動主要來自私募股權企業發行貸款,以延長現有融資的期限,使其與更長的持有期間匹配。此外,還有一些規模在5億至10億美元之間的大型私募市場交易已重返公開市場進行再融資。今年以來,已有約230億美元的私募債務交易於公開市場進行再融資,預計到今年底這一數字將增加一倍3。但整體而言,市場仍供不應求,我們預計這種動態於今年餘下時間仍將持續。

非投資等級市場動能良好

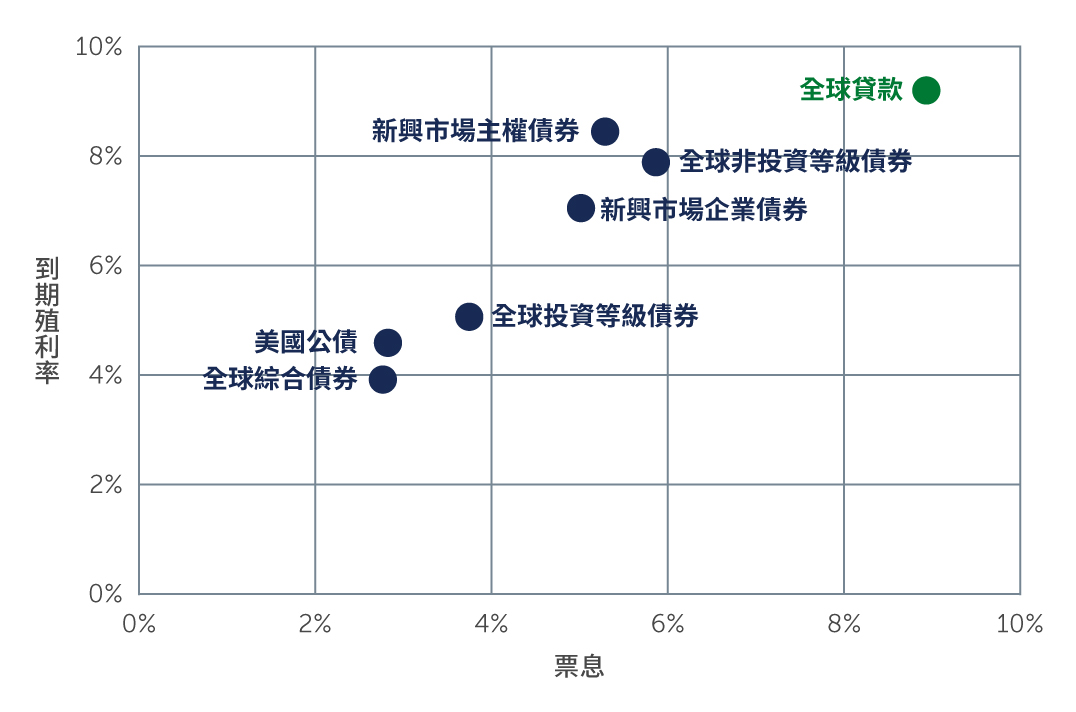

考慮到基本面及技術面依然強勁,非投資等級債券及貸款的投資理由仍具有說服力。由於利率可能維持高檔,貸款將繼續取得不錯的表現。於較長時間內保持較高水平的利率環境,使貸款平均票息維持於9%左右,遠超長期平均水平的5.6%4。儘管大部份固定收益資產類別的殖利率較高,但貸款似乎特別具有吸引力,這是由於其大部份報酬來自目前支付的票息收入,而無需等待價格回升。同時,受惠於這一收入部份,貸款的報酬歷年來更為持穩。

圖二:貸款票息仍高於平均水平

資料來源:瑞士信貸、摩根大通及彭博。截至2024年6月30日。

資料來源:瑞士信貸、摩根大通及彭博。截至2024年6月30日。

此外,過去幾個月進行,很多重新定價讓高於面額的貸款比重大幅下降。今年年初,美國貸款市場上高於面額的貸款比重接近40%;而這一比重於5月達到約60%的高峰,主要是因CLO發行量增加帶來的強勁需求;但目前已降至約35%,從而創造遠較先前更為均衡的市場5。不過,我們繼續在折價機會,精選到有投資價值的標的,特別是在美國,但由於該市場較為複雜,我們將審慎對待並進行大量分析。例如,債務管理活動(LME)是重新調整或重組現有債務安排的方法,於企業陷入困境的情況下運用,已變得越來越普遍。對擁有資源深入挖掘及嚴謹地分析風險的管理公司而言,這些做法可提供具吸引力的潛在價值。

非投資等級債券的總報酬前景亦具吸引力。儘管利差仍接近歷史最窄水平、並且是投資者持續關注的焦點,但債券的投資吸引力不止於利差。例如,該資產類別存續期間較短,是有其價值的關鍵部分。該市場的平均存續期間僅略高於3年,這代表受到的利率波動保護優於以往6。而該市場的另一主要特徵是可買回性,儘管利差及最差殖利率是基於一檔債券的法定到期日,但大多數非投資等級債券發行企業均早於該日期進行再融資。提前贖回可以對總報酬產生重大影響;當債券的交易價相對於面額存在折價時,總報酬通常會上調50至100個基點,而目前的情況正是如此。根據我們的估計,目前該市場約25%的債券被低估7。

展望

考慮到非投資等級市場的殖利率高檔、具有吸引力的收益及套利機會,該市場的投資理由仍具說服力,我們預計2024年整體非投資等級市場有望取得甚佳表現。但這並不意味著市場於未來幾個月毫無風險。美國總統大選日漸臨近,以及俄烏戰爭及中東戰爭持續,均可能引發陣陣波動。於此環境下,考慮到多元化的非投資等級市場可能帶來的非系統性投資機會,由具備廣泛而又深入研究的團隊做嚴謹分析尤為重要。

資料來源:

- 摩根大通。截至2023年12月31日。

- ICE美銀。截至2024年6月30日。

- Pitchbook槓桿評論與數據 (LCD)。截至2024年6月30日。

- 瑞士信貸。截至2024年6月30日。

- 瑞士信貸。截至2024年6月30日。

- ICE美銀。截至2024年6月30日。

- 霸菱估計。截至2024年6月30日。