环球高收益债券:审慎乐观

受益于目前的收益率(Yield)水平,加上市场的信贷质量处于高位,在当今不确定性较高的市场环境下,环球高收益债券处于相对有利的位置。

环球高收益债券市场从2023年年初至今表现较出色。债券和贷款在第三季度的大部分强劲表现都归因于市场预期美联储可能很快结束加息周期,以及市场对美国经济有望软着陆的乐观情绪不断升温。但未来几个月,美国经济仍有可能陷入衰退,特别是如果通胀居高不下,导致利率长期处于高水平,再加上市场担忧信贷息差正接近历史平均水平的低位,引发投资者质疑:环球高收益债券的强劲表现是否能够持续?我们认为环球高收益债券仍然具有投资价值。如果投资者保持耐心,将有望获得具吸引力的总回报。但未来谨慎地进行信贷挑选仍然至关重要。

市场质量有所提高

大部分高收益企业在过去几年一直努力强化自身的财务状况,从基本面的角度来看,这些企业已经为可能出现的经济衰退做好了准备。事实上,截至第二季度末,企业的杠杆水平仍然维持稳定,美国和欧洲分别为3.6倍和3.8倍1。同时,美国和欧洲的利息覆盖率仍然偏高,分别为3.2倍和5.5倍2。由此可见,即使在经济不景气的时期,大多数高收益债券发行人仍然有能力继续偿还债务。然而,如果利率维持在偏高水平过久,并开始对经济增长和消费水平产生较大的负面影响,则企业(特别是周期性较强的行业发行人)的利润率可能会进一步恶化。

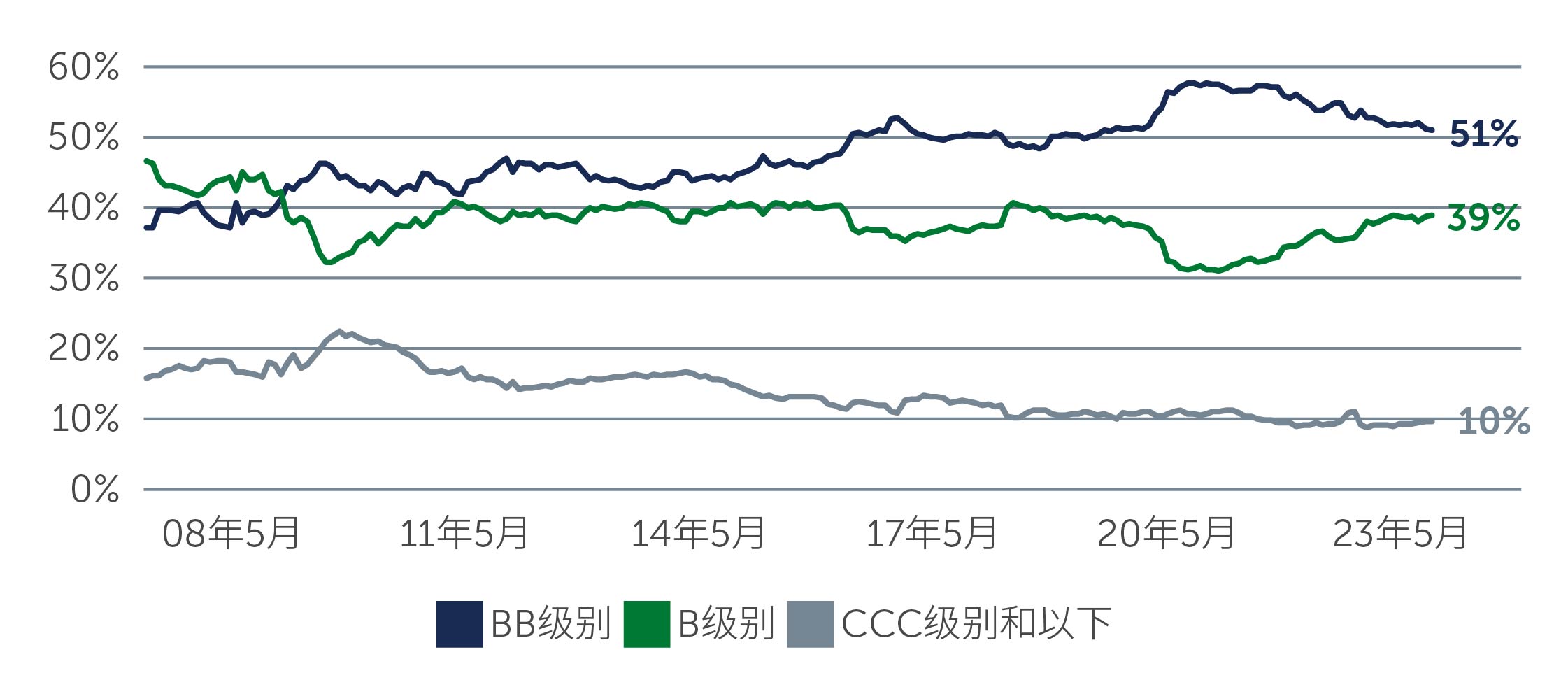

环球高收益债券市场表现良好归功于其高信贷质量,其中BB级别债券发行人目前占一半以上,CCC和以下级别发行人则占10%(图一)。此外,许多高收益企业利用2020年和2021年的低利率环境发行新债,锁定低借款成本。发行债务所得的款项主要用于再融资,从而本质上延长了市场的债务到期时间。鉴于信贷质量偏高、短期内到期的债券有限、现金缓冲充足和财务管理审慎,虽然违约率因为一些特殊情况而轻微升高,但我们预计将维持在约3%的水平3。 即使经济在未来几个月陷入衰退,违约率大幅上升的可能性也不大。

图一: 市场质量有所提升

资料来源:美银。截至2023年9月30日。

现在并非承担过度风险的时候

虽然目前的投资环境存在多个未知因素,但令人鼓舞的是,目前许多高收益债券发行人的表现仍然良好。与股票不同的是,没有强劲的经济增长,环球高收益债券也有可能取得良好表现。对高收益债券市场来说,更为重要的是发行人持续偿付未偿还债务利息的能力。发行人将优先考虑偿付利息而不是其他开支,特别是用于股份回购或并购活动等可酌情裁量或选择的开支。

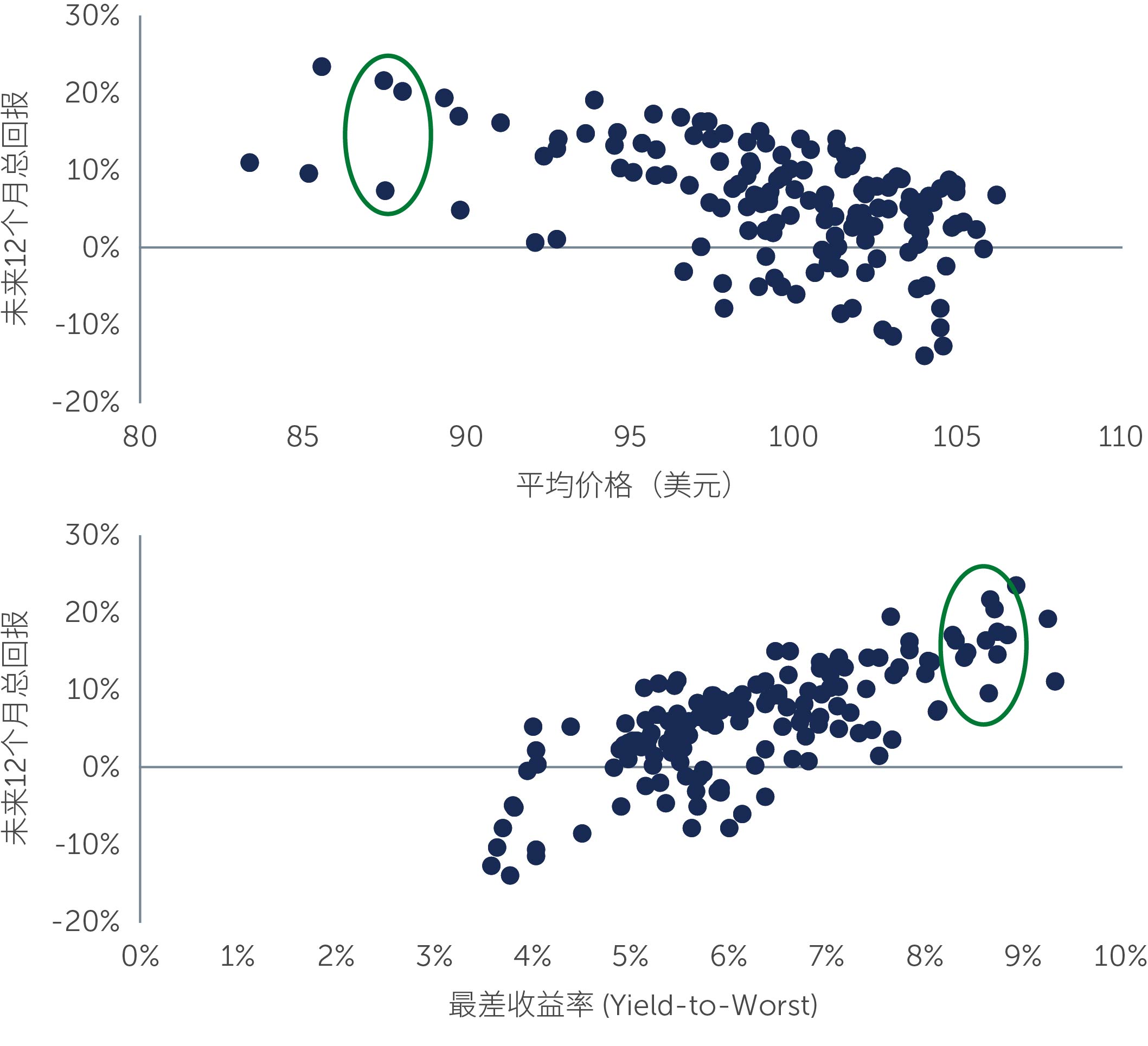

即便如此,现在并不是投资于质量较差的信贷来获取潜在较高回报的时候,特别是考虑到环球高收益债券市场较高评级部分的风险回报水平仍然具有吸引力。举例来说,BB级别高收益债券目前的收益率(Yield)大约是7.8%,而环球高收益债券市场其他部分的收益率(Yield)则为9%以上4。尽管收益率(Yield)呈上升趋势,可以为潜在的下行情况提供缓冲,但部分债券的价格存在约10-15%的折扣5。从历史角度来看,目前的收益率(Yield)和价格水平确实罕见,过去出现这种情况后的12个月内普遍取得较为良好的回报(图二)。这些情况为投资于环球高收益债券市场提供了理据(按绝对回报计算);特别是大部分投资者正从股票等风险较高的资产转移到环球高收益市场中,因其收益率(Yield)具吸引力且相对更具防守性。

图二: 平均价格、最差收益率(Yield-to-Worst)*和 12个月远期回报

资料来源:霸菱和洲际交易所美银。截至2022年12月31日。环球高收益债券市场由洲际交易所美银非金融发达市场高收益限制指数(美元对冲)(HNDC)代表。未来12个月总回报是指该指数在每个定价日期后12个月的回报。所示期间涵盖2010年年初到2022年年底,并采用月末值。仅供说明用途。这一分析仅作演示所讨论的具体要素,而并没有涵盖可能被计入潜在结果的所有要素和变量。

*最差收益率(Yield-to-Worst)指在债券发行人不实际违约的情况下,某一债券可能出现的最低收益率。并不保证投资收益率。

综观整个市场,我们也认为环球高收益贷款目前具有投资价值。这些浮动利率投资工具的票息仍具吸引力,目前的收益率(Yield)约为10%6。因为贷款以往的波动性相对较低,并由企业的资产作担保,所以我们认为这一资产类别的经风险调整后回报具有吸引力。

谨慎乐观

未来经济很可能会整体作出调整,以适应利率上升的「新常态」,但谨慎的投资方式仍然至关重要,特别是市场可能会出现更具挑战性的情境。需要留意的是,如果市场普遍预期的软着陆最终难以实现,而经济衰退又突然出现,则可能会引发过度的市场负面反应。另一种可能是通胀再度上升,对企业利润率产生更大的影响,甚至可能导致滞胀的情境。因此,尽管我们仍然认为高收益债券具有投资价值,特别是考虑到这一市场的信贷质量较高,但未来几个月采取信贷密集型的投资方法将至关重要。

为本文之目的,高收益债券是信用等级已获得次级投资级别债券。次级投资级别是指评级机构标准普尔或惠誉国际评定的“BB+”或更低的级别, 穆迪投资者服务公司评定的“Ba1”或更低的级别, 或其他国际认可的评级机构的同等评级。

1. 资料来源:彭博。截至2023年6月30日。

2. 资料来源:彭博。截至2023年6月30日。

3. 资料来源:摩根大通。截至2023年9月30日。

4. 资料来源:彭博。截至2023年9月30日。

5. 资料来源:摩根大通和美银。截至2023年6月30日。

6. 资料来源:彭博和瑞士信贷。截至2023年9月30日。

23-3162054