非投資等級:存在具吸引力的投資機會,但風險猶存

儘管有跡象顯示,非投資等級市場在未來幾個月可能仍會持續波動,但最終是投資價值創造的大好機會。

如同大多數風險資產類別一樣,非投資等級市場波動再度加大。因為能源危機加劇,加上俄烏戰爭結局難料,導致歐洲承受巨大的經濟壓力,其債券及貸款受到的衝擊尤為嚴重。由於並無明顯跡象顯示通膨正在消退,而且通膨令企業利潤率持續受壓,再加上有跡象顯示在未來幾個月可能仍會持續波動,資本市場繼續轉而採取防禦性的配置策略。

技術面具挑戰,但基本面能提供緩衝

儘管企業目前的基本面佳,能應對這個具有挑戰性的時期,但高漲的利率已開始為經濟體中對利率較為敏感的領域帶來壓力,可能會在短期內開始影響到非投資等級市場。

然而,起始點亦很重要;目前許多企業的財務狀況較疫情爆發前要好,這有助於其抵禦日後的衝擊。例如,美國發行非投資等級的企業於第二季的槓桿比率為4.2倍,是自2019年第四季以來的最低1。由於能源及勞工成本上升,企業利潤率出現放緩跡象,但企業的收入、現金流量、稅前息前折舊攤銷前利潤(EBITDA)已恢復到2019年的水準,甚至有些還達到更高的水平,繼續有助於減輕資產負債表受到的影響。

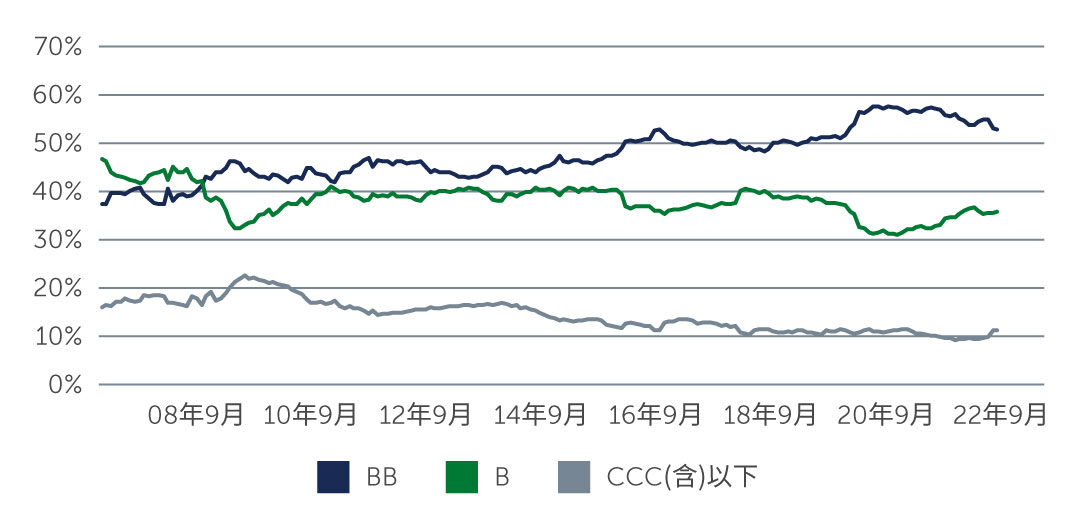

此外,於利多方面,即使市場情緒負面,今年餘下時間至2023年的盈餘預估可能比部份市場參與者的預期更加堅實。儘管企業日後的盈餘可能會有所下降,但鑑於基本面持穩,加上與十年前相比,目前整體市場的信用評等較高,我們預計違約率不會顯著上升(圖一)

圖一:全球非投資等級債券:信貸評等的變化趨勢

資料來源:ICE美銀。截至2022年9月30日。

資料來源:ICE美銀。截至2022年9月30日。

現在不是承擔過度風險的時候

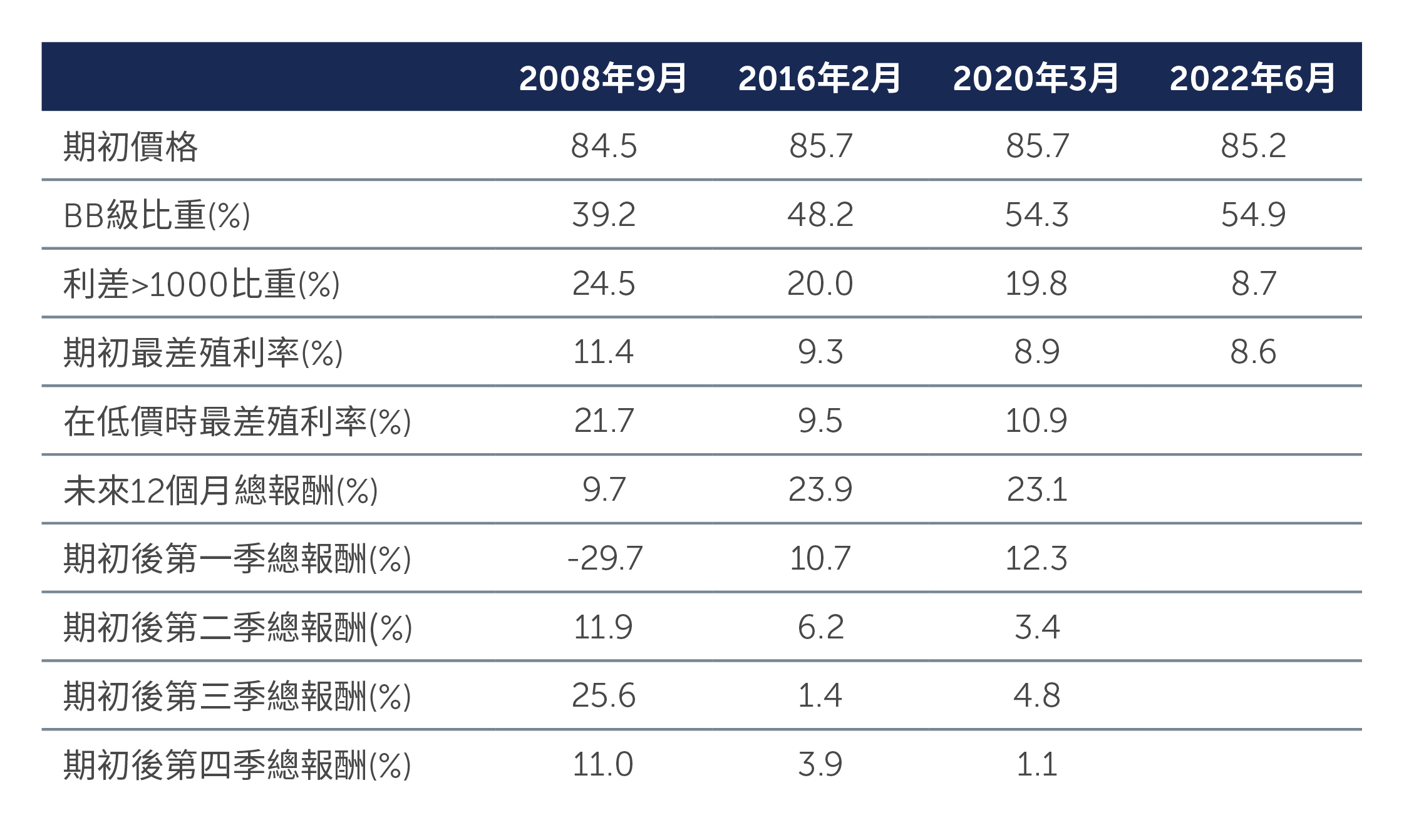

儘管在經濟不利因素減退之前,企業基本面可能會惡化,但我們認為,非投資等級市場目前的殖利率較高,且價格有望回歸面額,若投資者願意承受短期波動,非投資等級可提供具吸引力的總報酬機會。

鑑於市場波動性加劇以及經濟可能出現衰退,我們繼續些微偏好評等較高(特別是在美國)以及存續期間可控的非投資等級信貸。然而,在「由下而上」的詳盡分析下進行信貸挑選,在不同信評均可物色到投資機會。在此環境下物色到的具吸引力機會,亦不需承擔過度風險。例如,美國及歐洲BB級債券的交易價均低於面額,分別約為面額的86%及84%,平均存續期間約為4年,目前殖利率皆超過7%2。我們認為殖利率上升,加上債券價格存在較大折價,這正是推動具吸引力總報酬的理想環境。

事實上,在過去20年,當全球非投資等級債券市場的價格跌至低於面額的86%時,非投資等級債券接下來12個月的平均總報酬為18.9%(圖二)。

圖二:全球非投資等級債券:過往當價格跌至低於面額的86%時之統計

僅供說明用途。過往表現亦不一定反映未來結果。資料來源:霸菱及ICE美銀,截至2022年8月31日。所示總報酬為該價格達到面額的85%之首日之後12個月期間的報酬。BB級和利差比重數據是基於非投資等級債券指數的市值計算。

僅供說明用途。過往表現亦不一定反映未來結果。資料來源:霸菱及ICE美銀,截至2022年8月31日。所示總報酬為該價格達到面額的85%之首日之後12個月期間的報酬。BB級和利差比重數據是基於非投資等級債券指數的市值計算。

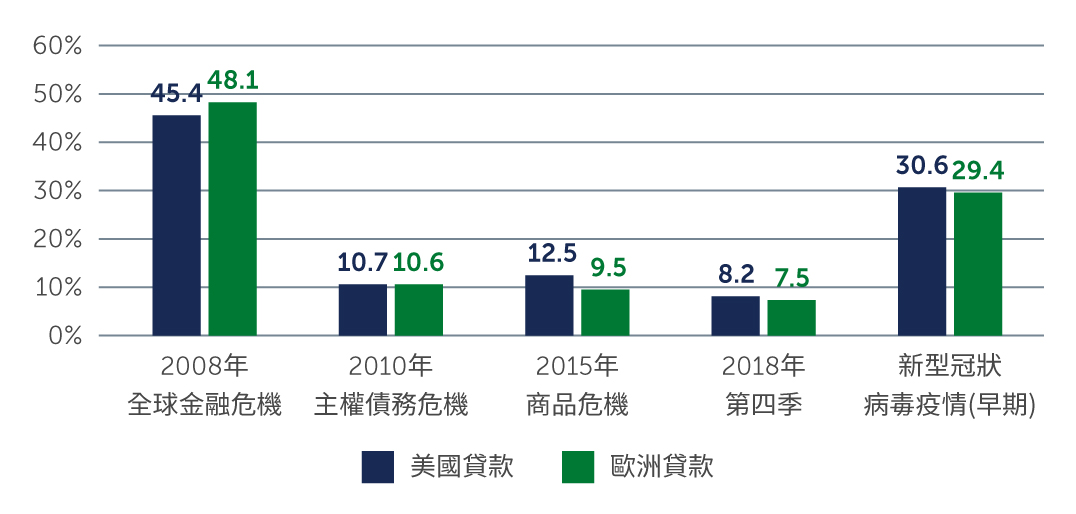

我們在貸款和 CLO 市場看到類似的情況。由於資產價格目前都是折價,在未來一到三年市場復甦的假設下,回歸面額的機會甚大。即使考慮基本面風險,貸款利差也仍過大,在美國和歐洲分別約為 668 個基點(bps)和 769 個基點3。從歷史上看,當利差擴大到這些水平時(例如在2010年主權債務危機、2015年大宗商品危機和2020新冠疫情大流行初期),貸款市場在接下來的 12 個月內報酬非常具吸引力(圖三)。

圖三:在利差明顯擴大後,之後12個月貸款市場表現

資料來源:霸菱、瑞士信貸;截至2022年9月30日。

資料來源:霸菱、瑞士信貸;截至2022年9月30日。

而在利率上升的環境下,貸款和 CLO提供許多潛在的優勢,包括兩者都有浮動利率票息,隨著利率上升,收入增加,可以對抗通膨。在經濟衰退和違約率上升的情況下,貸款還提供顯著的下檔保護,因為它們通常對資產具有優先獲得償債的權利。儘管目前市場仍難測,但我們認為當前的市場錯置,對投資者來說是一個有吸引力的切入點。

展望

目前市場面臨的挑戰不太可能在短期內消退。情況轉好之前很可能會進一步惡化,投資者無疑會被迫應對波動的市況,而且還要面對不斷出現的負面消息。即便如此,市場上還是不斷湧現出投資機會;鑑於市場價格下跌,投資者無需承擔太大的風險,就有望賺取具吸引力的報酬機會。在非投資等級債券及貸款的較高信評部份、以及如CLO等領域,長期風險報酬前景變得尤具吸引力,但投資者亦要隨時保持警惕。

同時值得注意的是,以往,溫和的衰退對信貸市場未必是壞事。大部份非投資等級發行人均具有足夠的靈活性,能在經濟疲弱期間繼續償還債務,尤其是在事後證明影響為溫和而短暫的。然而,從以往經驗來看,只要持續堅定,專注於以基本面為本、「由下而上」的詳盡信貸分析,就可洞悉那些有潛力在目前事件過後繼續蓬勃發展的發行人,而最終是投資價值創造的大好機會。

1. 資料來源:摩根大通。截至2022年6月30日。

2. 資料來源:ICE美銀。截至2022年9月30日。

3. 資料來源:霸菱和瑞士信貸,截至 2022 年 9 月 30 日。利差以 3 年折現率表示。總報酬全都避險至美元,計算方式為3年折現率最高後之未來12個月總報酬。

TW22-2516136