新興市場債券:在挑戰環境下尋找價值

儘管新興市場債券仍面臨挑戰,但在某些情況下,技術面已導致市場價格下跌超過基本面,這為「由下而上」管理方式的主動型投資經理帶來投資機會。

今年初影響新興市場走勢的主因,至今仍產生巨大影響,包括俄烏戰爭、通膨升溫、美國聯準會採鷹派立場、商品價格波動及中國經濟增長放緩。在此艱難的市況下,新興市場債券於第二季表現疲弱,而主權債券、當地貨幣債券及企業債券的利差進一步擴大。同時,該資產類別的資金持續淨流出,贖回規模約為481億美元(截至2022年6月30日)1,令原本已面臨挑戰的市場流動性進一步惡化。

然而,儘管新興市場債券確實面臨挑戰,但基本面更為微妙。對採取「由下而上」管理方式的主動型投資經理而言,在市場價格可能過度反應的領域,會不斷出現精選機會。

主權債券及當地貨幣債券:聯準會及歐洲央行的言行備受關注

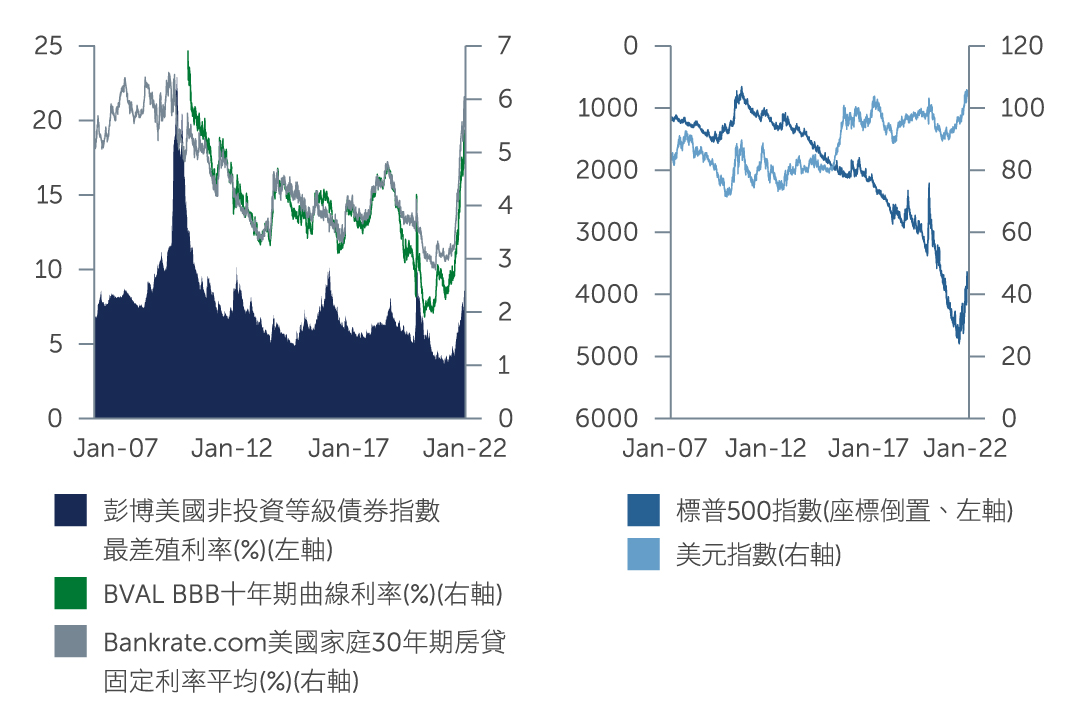

貨幣政策或許是新興市場主權債券及當地貨幣債券所面臨的一大不明朗因素,特別是聯準會及歐洲央行能否令通膨恢復至更正常的水平。一方面,全球金融狀況明顯收緊,這可能代表聯準會的收緊週期較先前所認為的更接近尾聲。整體來說,隨著美元升值、投資等級債券及非投資等級債券的殖利率雙雙上升,加上美國房貸利率走高,需求有可能減少,從而有助於緩解供應面的衝擊(圖一)。另外,亦有跡象顯示部份新興市場國家的通膨正接近高點,甚至開始轉向。假如目前是聯準會收緊週期尾段之開始(這仍是未知之數),考慮到新興市場急跌的幅度,未來新興國家的當地貨幣債券可能會開始變得更具吸引力。

另一方面,大多數國家的核心通膨繼續上升。在許多情況下,當地貨幣債券下跌幅度最大的國家(理論上這可能成為最具吸引力的投資機會),亦是通膨最嚴重的國家。東歐及中歐(例如捷克及匈牙利)便是如此,這些國家的通膨率達到了雙位數,而殖利率則接近7%至8%。然而,我們需要看到有更明確的跡象顯示通膨正在下降,投資機會才會確實出現,但迄今為止這種情況並未出現。

圖一:美國金融狀況已有所收緊

資料來源:彭博社。截至2022年6月30日。

資料來源:彭博社。截至2022年6月30日。

於強勢貨幣主權債券方面,全球利率上升帶來挑戰,利率上升將導致融資成本增加。此外,商品價格持續處於高檔,令商品及能源進口國繼續受壓,而這些國家約佔新興市場主權債券市場的2/32。 因此,許多國家目前面臨著經常帳赤字擴大的問題。在此環境下,採用靈活匯率的國家可能處於更有利的位置,而實行固定匯率制度的國家或面臨最大的難題。

與此同時,部份國家的政府正面臨社會壓力,需要以補貼的形式緩解食品及燃料價格上升帶來的壓力。這是一個值得關注的因素,因為對於這些國家而言,這一顯著的成本在中短期內可能會持續存在。雖然這不會改變大多數國家的信評,但有少數國家的民眾對其政府不滿(政府會有壓力要增加補貼),這可能會導致信譽度開始下降。

展望未來,在全球利率風險及通膨趨於穩定之前,信貸市場環境可能會持續波動,主要是因為市場憂慮這些風險在好轉之前可能會進一步惡化。然而,當風險確實開始穩定之時,逢低買入被超賣主權信貸的機會可能開始浮現。事實上,在此環境下,「由下而上」的國家挑選一如既往地重要,但我們認為,許多國家的違約風險目前被高估。整體而言,我們在BB級主權國家(例如巴西、巴拉圭及希臘)中繼續物色到潛在的投資機會,其次是少數BBB級及A級主權國家。此外,在一些精挑細選的B級主權國家中亦物色到具吸引力的潛在機會,但同樣,嚴謹的國家挑選至關重要。

企業債券:受到技術面影響

與許多其他資產類似,近期市場急跌,導致企業債券價格嚴重錯配,投資者對基本面有所忽略。事實上,市場面臨多項風險,加上對經濟衰退的憂慮日盛,已形成強烈的避險情緒,導致大量資金流出,令目前面臨挑戰的流動性狀況更為加劇。由於技術面疲弱,初級市場發行量較過去幾年有所減少,第二季新發行量約為1,593億美元,而去年同期為3,255億美元3。

利多方面,新興市場企業的基本面依然持穩。儘管通膨上升可能會在日後帶來成本壓力,但我們預計企業今年下半年的利潤率不會受到重大影響,特別是考慮到大多數債券發行人的收入及和稅前息前折舊攤銷前利潤(EBITDA)已回到疫情爆發前的水平。此外,鑑於2021年的融資總額達至5,308億美元,許多企業發行人都用較低的融資成本為其大部份美元計價的債務再融資,這應有助於緩解聯準會進一步升息帶來的影響。同時值得留意的是,許多新興市場企業都是商品生產商,這些企業有望繼續從商品價格上升中受惠。在此利多環境下,新興市場(俄羅斯及中國除外)企業債券的違約率預計將維持在低個位數水平,約為1%至2%4。

綜觀目前的市場,相較於投資等級企業債券,我們認為非投資等級債券的評價尤具吸引力,因為利差差異已擴大至約463個基點,而過去五年平均水平為320個基點,這顯示非投資等級債券中某些領域的利差尚有進一步收窄的空間(圖二)5。 大部分符合條件的是俄羅斯及烏克蘭企業發行的債券,以及少數土耳其及拉丁美洲企業發行的債券,因這些企業所屬的國家面臨多項風險、被降級為非投資等級債券。在某些情況下,資金流出加劇技術面疲弱,導致企業債券利差擴大,超出了單就基本面應有的水平(特別是考慮到這些發行人中有許多都是多元化的全球新興市場大型企業),從而帶來逢低買進基本面穩定債券的機會。我們認為新興市場短期債券具有一定優勢,因為此類債券與利率變動的相關性較低,也帶來多元化好處,重點是波動性更低。

於產業方面,我們偏好更具防禦性的產業;賣出週期性及體質不佳的企業債券,以及減少較為依賴美國及歐元區的企業(原因是預計這些地區經濟增長放緩,甚至可能出現衰退)。此外,我們亦繼續在可再生能源債券物色到機會。

圖二:新興市場投資等級和非投資等級企業債券之信用利差

資料來源:摩根大通。截至2022年6月30日。

重要啟示

展望未來,鑑於市場仍存在許多風險,新興市場債券將可能繼續面臨挑戰。在此環境下,債券利差擴大,超出了單就基本面而言應有的水平,也帶來投資機會。不過信貸與國家挑選一如既往地重要,將繼續成為取得良好表現的關鍵。我們認為,那些進行詳細風險評估,並採取「由下而上」基本面研究、進行信貸分析的主動型投資經理,最有能力應對具挑戰性的市場環境,同時亦能物色到能抵禦未來任何不明朗因素的標的。

- 資料來源:摩根大通。截至2022年6月30日。

- 資料來源:Haver Analytics。截至2022年6月30日。

- 資料來源:摩根大通。截至2022年6月30日。

- 資料來源: JP Morgan Corporate Default Monitor。截至2022年5月10日

- 資料來源:摩根大通。截至2022年6月30日。

TW22-2294664