新興市場債券:應對市場噪音

美國可能升息、Omicron以及中國均引發市場憂慮,但主權債券、企業債券及當地貨幣債券仍存在精選投資機會。

去年第四季,新興市場債券投資者面臨的風險顯著上升。於中國,兩家大型地產開發商出現債務違約。隨著俄羅斯繼續在烏克蘭邊境增兵,地緣政治緊張局勢升溫。多個新興市場國家的利率上升。巴西的利率大幅上升;而於中歐及東歐,利率升幅原本穩定,現開始加速。與此同時,美國聯準會採取更為鷹派立場應對高通膨,宣佈其將於2022年年初縮減資產購買計劃,並可能在不久後升息。這些情況導致主權債券、企業債券及當地債券去年第四季度下跌,並且導致整體利差擴大1。

儘管風險無所不在...

中國

或許所有新興市場投資者最大的擔憂,均與中國的發展動態有關。具體而言,有跡象顯示中國的經濟增長前景可能惡化,但也許更大的問題是,投資者越來越難以理解中國的發展軌跡。此外,中國一直加強對科技、私人教育及地產等產業的監管,對地產的監管打擊亦開始影響到其他產業,例如已經出現放緩的重工業。鑑於中國是全球第二大經濟體,國內生產總值(GDP)達13.4兆美元,對新興市場及已開發市場的需求均產生巨大影響,上述事態發展更令人不安。

聯準會或將採取更應派的立場

聯準會承諾積極應對通膨,引發市場對未來升息路徑及撤出流動性的疑問。特別是對新興市場貨幣而言,聯準會更鷹派的立場將會帶來更多挑戰,並可能導致部份國家的貨幣貶值。實行固定或剛性匯率制度的國家或面臨最大的難題,而採用靈活匯率的國家(如巴西、秘魯及印尼)可能處於更有利的位置。

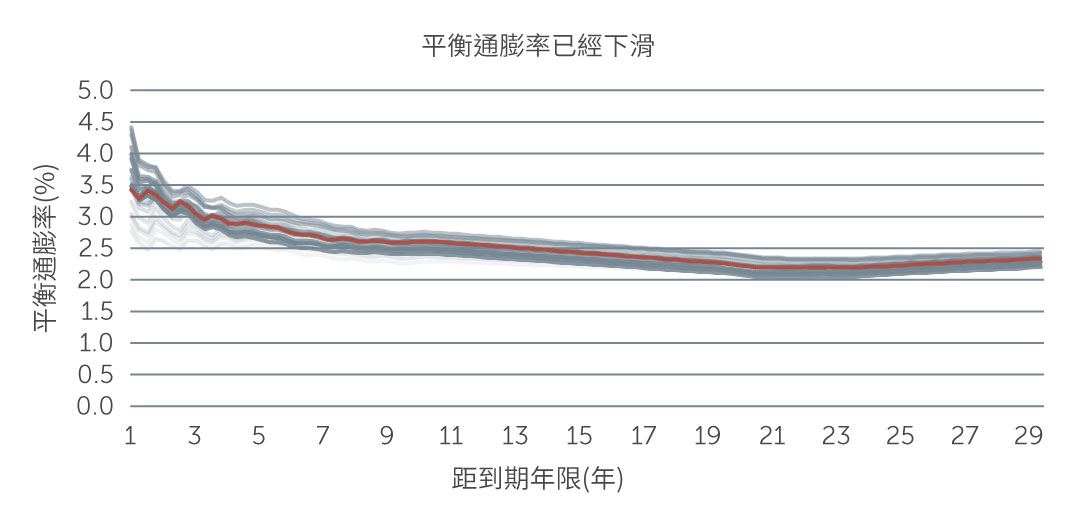

儘管市場預期2022年將升息三次以上,但有跡象顯示,聯準會收緊貨幣政策的步伐可能會較為溫和。平衡通膨率(即美國公債與通膨連結債券殖利率之差距)於第四季下降,圖一顯示,截至去年12月底,美國十年期平衡通膨率下降至2.61%。深藍線代表的是最新數據,這條線並未觸及12個月以來的低點,但已明顯低於幾個月前的高點。

圖一:聯準會的立場可能較為溫和

資料來源:彭博。截至2021年12月31日。線條表示每週的測量值,深藍線表示最近的測量值。

我們認為這是一項關鍵考慮指標,因為它顯示的是投資者對通膨的預期,平衡通膨率持續下降,或足以令聯準會採取較為溫和的立場。

1. 資料來源:摩根大通。截至2021年12月31日。