High Yield: Gründe für verhaltenen Optimismus

Anleger waren auf höhere Zinsen und eine drohende Rezession eingestellt, doch die Märkte erwiesen sich im zweiten Quartal als überraschend robust. In Verbindung mit einem qualitativ höherwertigen Markt und attraktiven Renditen sind überzeugende Argumente für Hochzinsanleihen geboten.

Als die Befürchtungen über eine Welle von Insolvenzen bei Regionalbanken zu Beginn des zweiten Quartals abflauten, verengten sich die optionsbereinigten Spreads für globale Hochzinsanleihen zunächst – nur um dann Anfang Mai wieder auf 496 Basispunkte anzusteigen, als die Sorgen über eine Krise um die US-Schuldenobergrenze wuchsen.1 Da die Gewinne des ersten Quartals jedoch weniger schlecht ausfielen als ursprünglich erwartet und sich der Arbeitsmarkt weiterhin stark zeigte – zusammen mit der Hoffnung auf eine Einigung über die Schuldenobergrenze – hellte sich die Marktstimmung weitgehend auf. Folglich verringerten sich die Spreads auf 417 Basispunkte zum Quartalsende.2 Vor dem Hintergrund eines unerwartet robusten Umfelds und der auf attraktive Niveaus kletternden Renditen für Rentenpapiere erscheinen die Argumente für High Yield heute überzeugend.

Ein widerstandsfähigeres Umfeld

Die seit Langem erwarteten Worst-Case-Szenarien, die durch die stetigen Zinserhöhungen der US-Notenbank (Fed) ausgelöst werden – Rezession, höhere Arbeitslosigkeit, deutlich niedrigere Einkommen, mehr Zahlungsausfälle – sind in den letzten Monaten nicht eingetreten. Stattdessen zeichnet sich ein uneinheitliches, aber vergleichsweise positives Bild ab. Die Gewinne fallen generell etwas niedriger aus, aber Unternehmen aus den Bereichen Dienstleistungen und Freizeit sowie Titel, die von Infrastrukturausgaben profitieren, halten sich gut. Die schwache Ertragslage in zyklischen Branchen wie der Chemieindustrie ist offenbar zum Teil darauf zurückzuführen, dass Kunden abwarten, bis sich die niedrigeren Kosten für wichtige Rohstoffe in den Preisen niederschlagen. Trotz einiger beachtlicher Personalkürzungen bestehen in vielen Branchen weiterhin Engpässe bei den Arbeitskräften, wodurch die Arbeitslosenquote niedrig und die Verbraucherausgaben stabil bleiben.

Da das makroökonomische Umfeld konstruktiver war als befürchtet, entwickelten sich Kredite mit geringerer Qualität weiterhin besser und überraschten damit viele, die diese Entwicklung bei Investment-Grade-Titeln erwartet hatten. Die „Fear of missing out“ (Angst, etwas zu verpassen) der Marktteilnehmer, die sich zuvor von Risikoanlagen ferngehalten hatten, könnte zur Nachhaltigkeit und Stärke der Rallye beigetragen haben.

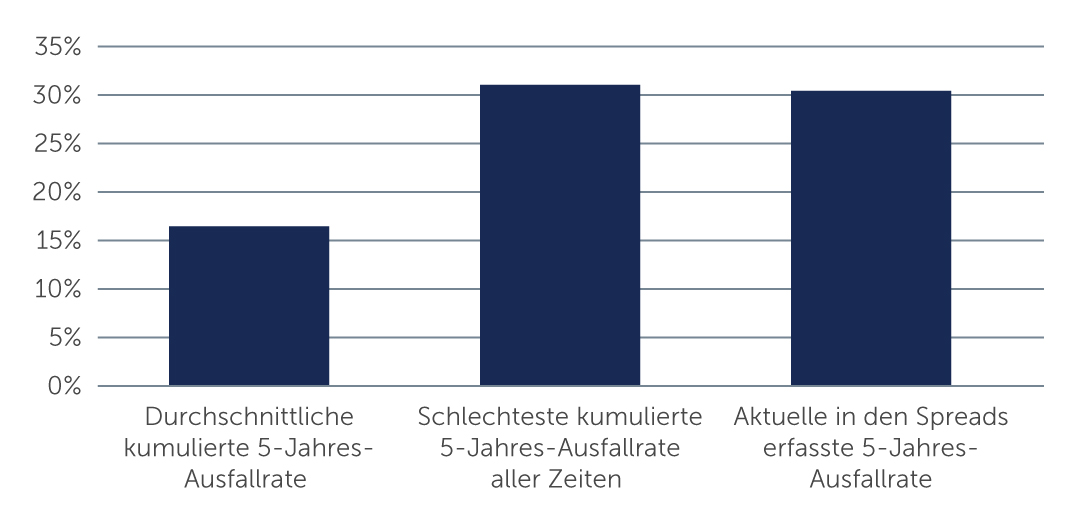

Die Widerstandsfähigkeit des Marktes wird durch die gute Finanzlage der meisten Emittenten untermauert, die im Allgemeinen einen geringeren Verschuldungsgrad und eine höhere Zinsdeckung aufweisen als vor der Pandemie. Die Kreditqualität des High-Yield-Marktes befindet sich nach wie vor auf einem vergleichbar hohen Niveau: BB- und B-Emittenten machen heute 52 % bzw. 39 % der High-Yield-Anlagen in den Industrieländern aus, während CCC- und schlechtere Emittenten 9 % bilden.3 Die Ausfallquoten tendieren zwar aufgrund einiger idiosynkratischer Fälle etwas nach oben, werden aber voraussichtlich bei ca. 3 % liegen.4 Selbst wenn im weiteren Verlauf dieses Jahres oder 2024 eine Rezession eintritt, erscheint ein drastischer Anstieg der Zahlungsausfälle weniger wahrscheinlich, insbesondere angesichts der umfangreichen Liquiditätspolster und der finanziellen Disziplin vieler Emittenten. Unserer Meinung nach können die wahrscheinlichen Kreditverluste bei den derzeitigen und erwarteten Ausfallraten vom Hochzinsmarkt ohne Weiteres aufgefangen werden. Insbesondere entschädigen die High-Yield-Spreads Anleger aktuell für Ausfälle auf einem Niveau, das mehr als das Doppelte der langjährigen Durchschnittswerte beträgt und nahe der schlechtesten kumulierten 5-Jahres-Ausfallrate aller Zeiten liegt, einschließlich der globalen Finanzkrise (Abbildung 1).

Abbildung 1: Aktuelle Spreads bieten einen Ausgleich für Ausfallraten wie zur Zeit der globalen Finanzkrise

Quelle: Barings, Deutsche Bank. Stand: 18. Mai 2023. Bei den in den Spreads erfassten Ausfallquoten wird von einer Erlösquote von 40 % ausgegangen.

Quelle: Barings, Deutsche Bank. Stand: 18. Mai 2023. Bei den in den Spreads erfassten Ausfallquoten wird von einer Erlösquote von 40 % ausgegangen.

Markt bietet Anlagechancen

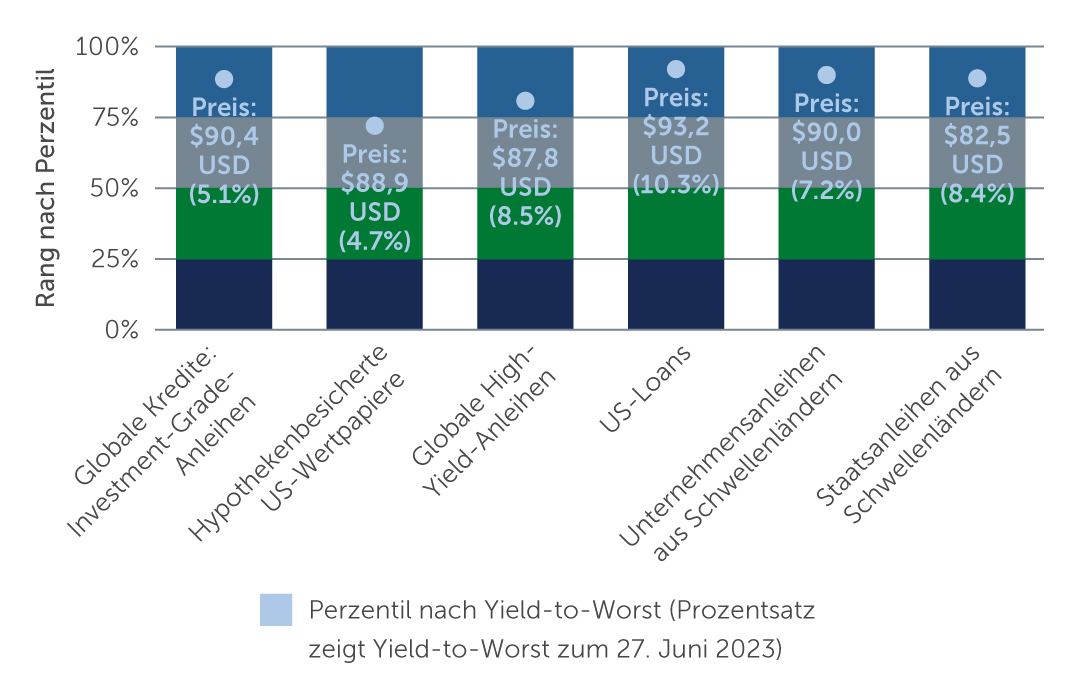

Auch wenn es Gründe gibt, sich über die wirtschaftliche Entwicklung im weiteren Verlauf des Jahres und bis ins Jahr 2024 hinein Sorgen zu machen, sind die aktuellen Bedingungen an den Kreditmärkten aufgrund der höheren Renditen, die einen Puffer gegen mögliche Abwärtsszenarien bieten, durchweg attraktiv. Vor allem liegen die Renditen der meisten festverzinslichen Anlageklassen im Vergleich zu den letzten 20 Jahren im 80.–90. Perzentil – die Renditen globaler High-Yield-Anleihen und Loans beliefen sich zum Ende des Quartals auf 8,5 % bzw. 10,1 %.5

Abbildung 2: Die Renditen der meisten festverzinslichen Anlagen liegen im Vergleich zu den letzten 20 Jahren im 80.–90. Perzentil

Quelle: Bank of America Merrill Lynch, Bloomberg und JP Morgan. Stand: 27. Juni 2023.

Quelle: Bank of America Merrill Lynch, Bloomberg und JP Morgan. Stand: 27. Juni 2023.

Angesichts der Möglichkeit, dass die Fed die Zinsen weiter anhebt, sehen wir kurzfristig mehr Wert in Loans als in Hochzinsanleihen. Die Kupons für variabel verzinsliche Anleihen sind noch immer sehr attraktiv, aber längerfristig, wenn sich das Ende des Zinserhöhungszyklus abzeichnet, werden festverzinsliche Anleihen wahrscheinlich interessanter sein. Auch drohen variabel verzinslichen Schuldtiteln einige potenzielle Gegenwinde am Horizont. Zum einen könnte sich die Auflegung von Collateralized Loan Obligations (CLO) aufgrund der weniger attraktiven CLO-Arbitrage abschwächen. Außerdem gibt es immer mehr CLOs aus älteren Jahrgängen, bei denen die Reinvestitionszeiträume ablaufen, was zu einer geringeren Nachfrage nach Loans führen könnte. Dieser Gegenwind könnte sich jedoch selbst korrigieren: Wenn die Darlehensnachfrage seitens CLOs sinkt, steigen die Renditen auf Loans und bewirken wahrscheinlich eine höhere Nachfrage von anderen Anlegertypen.

Anlegern, die darüber nachdenken, wo sie jetzt investieren sollen, bietet der Rentenmarkt einige attraktive Möglichkeiten – die eigentliche Frage ist jedoch, welche Verbindlichkeiten verwaltet werden. Ein Unternehmen, das Barmittel einsetzt, könnte beispielsweise High-Yield-Anleihen in Betracht ziehen. Für eine Versicherungsgesellschaft, die ihre langfristigen Verbindlichkeiten decken will, könnten indes Anlagen mit längerer Duration attraktiver sein. Ebenso kann ein Pensionsfonds regelmäßigen Erträgen aus einem separat verwalteten Konto Vorrang einräumen, um vorhersehbare Abflüsse auszugleichen, und daher den attraktiven Kupon von Darlehen in Erwägung ziehen.

Gründe für Optimismus

Da die Inflation hartnäckiger bleibt als erwartet, sich die Ertragsaussichten verschlechtern und eine Rezession wahrscheinlich ist, bestehen tatsächlich einige Risiken, die zu beachten sind. Unseres Erachtens ist jetzt nicht der richtige Zeitpunkt, übermäßige Risiken einzugehen, um höhere Renditen zu erzielen. Dennoch dürfte sich der potenzielle Abschwung nicht so negativ auf den Markt für Hochzinsanleihen auswirken, wie manche befürchten, zumal viele Emittenten aus einer relativ starken Ausgangsposition heraus mit kreditgeberfreundlicheren Maßnahmen auf die schwächeren Wachstumsaussichten reagieren. Beispiele hierfür sind die Eindämmung des Schuldenwachstums (Veränderung von 0 % gegenüber dem Vorjahr) und die Kürzung von Investitionsausgaben (-8 % gegenüber dem Vorquartal), um die Qualität der Bilanz zu erhalten.6

Aus makroökonomischer Sicht könnten außerdem die Ersparnisse der Verbraucher und die Staatsausgaben dazu beitragen, dass eine Rezession verhältnismäßig überschaubar bleibt. Dieses günstige Umfeld in Verbindung mit dem guten Renditeniveau lässt festverzinsliche Wertpapiere heute attraktiv erscheinen. Um zusätzliches Abwärtspotenzial zu vermeiden und Emittenten zu finden, die den kommenden Herausforderungen standhalten können, ist ein stark kreditorientierter Ansatz jedoch von entscheidender Bedeutung.

1. Quelle: Bank of America. Stand: 4. Mai 2023.

2. Quelle: Bank of America. Stand: 30. Juni 2023.

3. Quelle: Bank of America. Stand: 30. Juni 2023.

4. Quelle: JP Morgan. Stand: 23. Juni 2023.

5. Quelle: Bank of America Merrill Lynch, Bloomberg und JP Morgan. Stand: 28. Juni 2023.

6. Quelle: J.P. Morgan. Stand: 31. März 2023. Die Daten basieren auf US-Hochzinsemittenten.

23-2981901