Schwellenländeranleihen: Neubewertung der Risiken vor dem Hintergrund einer stabilen Entwicklung

Geringere Spreads und eine sich aufhellende Stimmung bescherten Schwellenländeranleihen im zweiten Quartal eine starke Wertentwicklung. Zwar erscheint es angesichts der möglicherweise bevorstehenden Konjunkturabschwächung nicht ratsam, größere Risiken einzugehen, eine Verringerung des Risikos ist aber auch nicht angebracht.

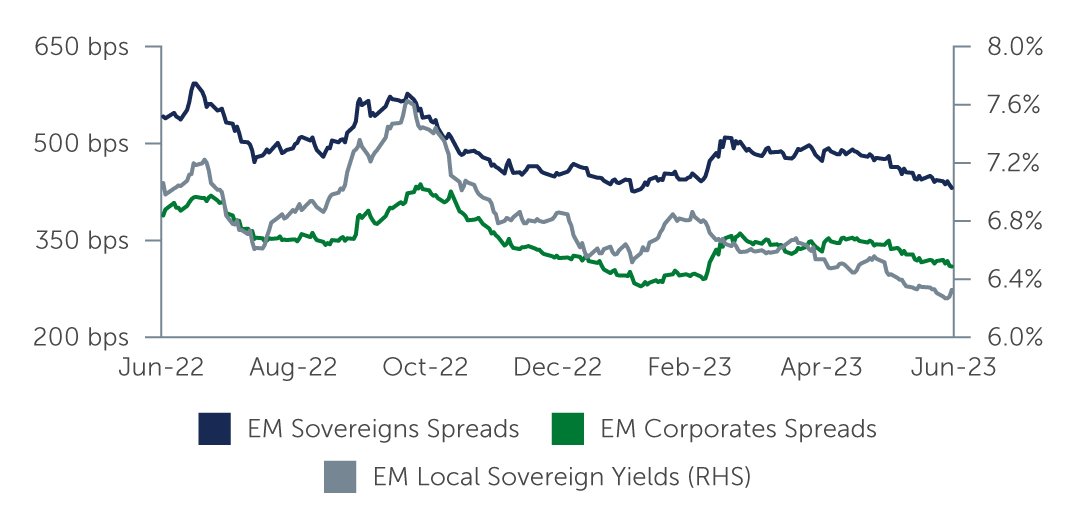

Die globale Wirtschaftstätigkeit lässt nach und die Produktion ist rückläufig, dennoch preisen die Märkte vergleichsweise günstige Wirtschaftsaussichten ein. Robuste Privathaushalte und Unternehmensbilanzen ließen die Befürchtungen einer harten Landung der Wirtschaft im ersten Quartal verblassen. Die Weltwirtschaft zeigt sich weiterhin recht gesund, wobei die USA das stabilste Wachstum verzeichnen. Vor diesem Hintergrund verbesserte sich die Stimmung, endete das zweite Quartal für Staats-, Lokalwährungs- und Unternehmensanleihen aus Schwellenländern im positiven Bereich und verringerten sich die Spreads auf breiter Front (Abbildung 1). Dennoch bestehen nach wie vor einige Risiken für Schwellenländer – das größte dürfte darin liegen, dass die noch immer hohe Inflation zu einer übermäßigen Straffung durch die Zentralbanken der Industrieländer führt und damit möglicherweise eine Rezessionswelle in Gang setzt.

Abbildung 1: Schwellenländer-Spreads verringern sich auf breiter Front

Quelle: J.P. Morgan. Stand: 30. Juni 2023.

Quelle: J.P. Morgan. Stand: 30. Juni 2023.

Staats- und Lokalwährungsanleihen: Ein zunehmend besseres, aber differenziertes Bild

Trotz anhaltender Ungewissheit und Gegenwind zeichnet sich für Staatsanleihen aus Schwellenländern insgesamt ein recht positives Bild ab. In Sachen Inflation sind die Schwellenländer den Industrieländern immer noch voraus: In den Schwellenländern hat sich der Preisauftrieb weitgehend abgeflacht und die Zentralbanken heben die Zinsen nicht mehr an. Einige Zentralbanken, darunter die in Brasilien und Chile, haben ebenfalls die Möglichkeit bevorstehender Zinssenkungen angedeutet, während Costa Rica, Uruguay und Ungarn bereits Zinsschritte nach unten vorgenommen haben. Darüber hinaus haben sich verschiedene Tail-Risks (Extremrisiken) auf dem Markt in letzter Zeit verbessert. Beispielsweise verläuft die Entwicklung in der Türkei mit der Ernennung eines neuen Finanzministers, der für seine eher traditionelle Politik bekannt ist, offenbar positiv. Die Aussichten für Nigeria haben sich auch aufgehellt, da der Regierungswechsel das Potenzial für Reformen im Land eröffnet.

Aus der Perspektive von Staats- und Lokalwährungsanleihen birgt dieser Hintergrund sowohl Chancen als auch Herausforderungen, die es zu bewältigen gilt. Im Hinblick auf die Zinsen hat die Differenz zwischen lokalen Zinssätzen und 5-jährigen US-Zinsen heute fast ein Rekordtief erreicht.1 Das erzeugt Gegenwind für Lokalwährungsanleihen; wenn die US-Notenbank (Fed) jedoch kurz vor dem Ende ihres Zinserhöhungszyklus steht, könnten sich die Finanzmärkte der Schwellenländer im Vorfeld dieses Schritts positionieren. Auf dem derzeitigen Niveau bleibt der Carry für Anleger aber in vielen Fällen attraktiv. Vor allem die indonesische Rupiah, der polnische Zloty, der mexikanische Peso und der peruanische Sol bieten Potenzial. Außerdem sehen wir einen gewissen Wert im kolumbianischen Peso, der sich von sehr niedrigen Niveaus erholt hat, aber nur begrenzten Spielraum für eine Aufwertung bietet. Unterdessen dürften der chinesische Renminbi und der südafrikanische Rand weiter abwerten, während die türkische Lira noch immer von der Regierungspolitik beeinträchtigt werden könnte.

Was Staatsanleihen in Hartwährung betrifft, haben sich hochverzinsliche Staatsanleihen in den letzten Wochen zwar besser entwickelt als Investment-Grade-Anleihen, dennoch ist unseres Erachtens jetzt nicht der richtige Zeitpunkt, um übermäßige Risiken einzugehen. Ein genauerer Blick auf die übergeordneten Indexzahlen zeigt, dass die Ursachen für die Outperformance möglicherweise zu riskant sind, um heute eine Anlage zu rechtfertigen – Länder wie die Ukraine, Tunesien, Ghana und Sambia legten am stärksten zu. In einem Umfeld, in dem die Kreditbedingungen weiterhin angespannt sind, sehen wir Wertpotenzial in Investment-Grade-Staatsanleihen mit starken Fundamentaldaten. Für Länder, die aufgrund ihrer Kreditwürdigkeit als High-Yield-Länder eingestuft sind, sind die Kosten für die Kreditaufnahme nach wie vor hoch und in vielen Fällen so umfangreich, dass sie nicht am Markt teilnehmen können. Kurzfristig erwarten wir keine wesentliche Änderung der Marktdynamik, zumal es für Kreditgeber immer schwieriger wird, mit Emittentenländern, die ihre Anleihebedingungen nicht einhalten, eine Entschädigung auszuhandeln. Dennoch bieten sich im High-Yield-Segment ausgesuchte Chancen, insbesondere bei einigen BB-Titeln mit positiver Tendenz wie Serbien, Oman, Marokko und der Dominikanischen Republik. Auch Sri Lanka bietet unseres Erachtens nach wie vor gute Chancen, da sich das Land weiterhin positiv entwickelt und gleichzeitig eine Umstrukturierung seiner Schulden vornimmt.

Unternehmensanleihen: Anlass für verhaltenen Optimismus

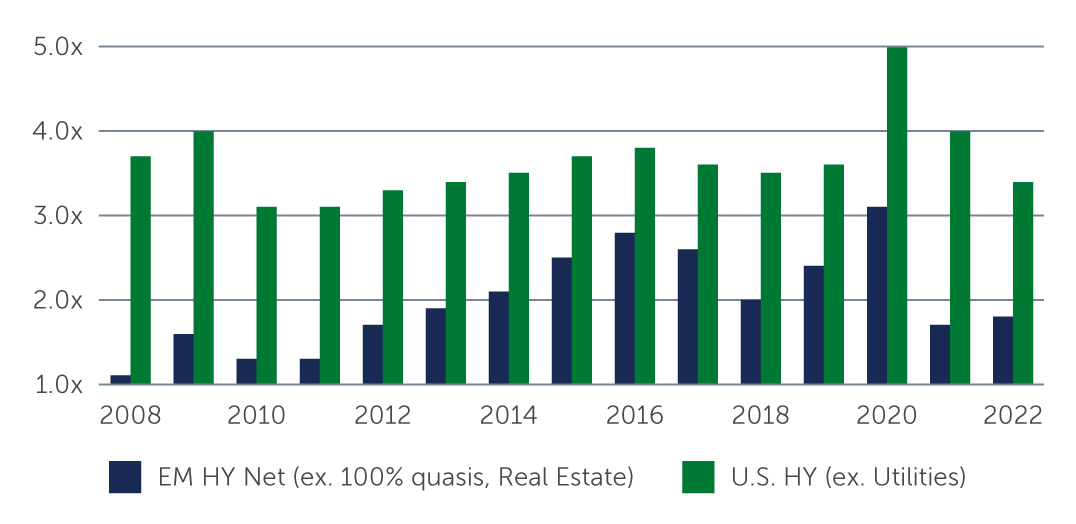

Da die Sorgen über einen Anstieg der Spreads und Zahlungsausfälle in den letzten Monaten etwas in den Hintergrund getreten sind, haben Unternehmensanleihen aus Schwellenländern Auftrieb bekommen. Die Verengung der Spreads auf das Niveau, das unmittelbar vor dem Russland-Ukraine-Krieg herrschte, war auf mehrere Faktoren zurückzuführen: robuste Unternehmensgewinne und -bilanzen (Abbildung 2), die Einpreisung eines relativ günstigen Konjunkturausblicks in den USA durch die Märkte und damit eine mögliche Annäherung der Fed an den Höchststand der Zinsen sowie die Verbesserung einiger idiosynkratischer Kreditstorys im Laufe des Quartals. Die günstigere Stimmung spiegelte sich darin wider, dass High-Yield-Unternehmen besser abschnitten als Investment-Grade-Titel. Auch konnten sich immer mehr High-Yield-Emittenten über den Markt für Neuemissionen Finanzmittel beschaffen, während der Markt für Neuemissionen im Vorquartal weitgehend von Investment-Grade-Titeln dominiert wurde. Trotz der stärkeren technischen Rahmenbedingungen besteht nach wie vor Anlass zur Vorsicht – eine weitere Verengung der Spreads ist möglicherweise begrenzt. Zudem sind die Mittelflüsse noch immer negativ. Wenn die Anlageklasse aber allmählich Zuflüsse verzeichnet, könnte dies einer Verengung der Spreads Rückenwind verleihen.

Angesichts des weitgehend positiven fundamentalen Umfelds für Unternehmensanleihen aus Schwellenländern hält das niedrige Niveau der Unternehmensausfälle an. Darüber hinaus gibt es deutliche Anzeichen dafür, dass Private Credit in Fällen, in denen die öffentlichen Märkte nicht entgegenkommend sind, einspringt und die Rolle der Banken übernimmt – das trägt entscheidend dazu bei, Zahlungsausfälle abzuwenden. Konkret beträgt die Ausfallquote für Unternehmen aus Schwellenländern 2,4 % – die Zahl wird vor allem von Brasilien bestimmt, wo sich die Kreditbedingungen nach dem Bilanzskandal um die brasilianische Einzelhandelskette Americanas verschärft haben, aber auch von China und der Ukraine.2

Abbildung 2: Netto-Unternehmensverschuldung (High Yield) in den Schwellenländern vs. in den USA

Quelle: J.P. Morgan. Stand: 31. Dezember 2022.

Quelle: J.P. Morgan. Stand: 31. Dezember 2022.

Obwohl die makroökonomischen Bedingungen im Großen und Ganzen für einen halbwegs positiven Ausblick sprechen, bleiben Risiken bestehen, und das Bild ist weiterhin nuanciert. Unserer Einschätzung nach bieten sich ausgewählte Gelegenheiten am qualitativ hochwertigen Ende des Marktes für High-Yield-Unternehmensanleihen, insbesondere bei BB-Titeln. Marktweit halten wir Emittenten für attraktiv, die sich in Sektoren mit Bezug zum Klimawandel engagieren, wie etwa im Bereich der erneuerbaren Energien. Des Weiteren schätzen wir qualitativ hochwertige Produzenten mit niedrigen Kosten und Unternehmen, die am Strukturwandel in der Golfregion beteiligt sind. Im Investment-Grade-Segment sehen wir nach wie vor Wertpotenzial im BBB-Bereich, da hier noch ein gewisser Spielraum für Spread-Verengungen besteht. Der qualitativ hochwertigere Teil dieses Marktes hat zwar überdurchschnittlich gut abgeschnitten, es bieten sich jedoch weiterhin selektive Möglichkeiten.

Bevorstehende Risiken

Der Markt für Schwellenländeranleihen befindet sich heute in einem „Goldlöckchen“-Szenario, d. h. in der perfekten Mitte. Die Unternehmens- und Staatsemittenten der Schwellenländer sind im Allgemeinen in einer guten finanziellen Verfassung, die Inflation geht zurück, die Zinssätze könnten ihren Höhepunkt erreicht haben – und die Weltwirtschaft boomt zwar nicht, widersetzt sich aber weiterhin den Vorhersagen eines signifikanten Abschwungs. Dennoch bleiben immer Risiken bestehen. Zu den makroökonomischen, marktbezogenen und geopolitischen Risiken, die wir im Blick haben, gehören:

- Fed-Politik: Wird der Wille, die Inflation zu bekämpfen, die Wirtschaft in eine Rezession treiben?

- IWF-Politik in Bezug auf Gläubigerrechte.

- Geopolitische Spannungen, unter anderem in den Beziehungen zwischen China und den USA und in der Frage des Status von Taiwan, sowie der Krieg zwischen Russland und der Ukraine und neue Anzeichen von Instabilität in Russland.

- Weltweit steigende Lebensmittelpreise, die in Schwellenländern zu sozialer Instabilität führen können.

- Die Ölpreise bleiben trotz der OPEC-Bemühungen um Förderkürzungen stabil – möglicherweise ein Zeichen dafür, dass die Weltwirtschaft schwächer ist als allgemein angenommen.

Daher halten wir eine rigorose Bottom-up-Kredit- und -Länderauswahl nach wie vor für unerlässlich, um die bestehenden Risiken zu meistern und die Emittenten zu identifizieren, die auch in einem schwierigen Umfeld gut positioniert sind.

1. Quelle: J.P. Morgan. Stand: 30. Juni 2023.

2. Quelle: J.P. Morgan. Stand: 31. Mai 2023.