High Yield: Auf stabilem Kurs in unruhigen Gewässern

Turbulenzen im Bankensektor heizten im ersten Quartal die Volatilität an den Märkten an, die bereits mit steigenden Zinsen und Rezessionsängsten zu kämpfen hatten. Doch angesichts der soliden Fundamentaldaten der Unternehmen sind die Anleger und Emittenten von Hochzinsanleihen eher vorsichtig als ängstlich.

Ausgelöst durch den Zusammenbruch der Silicon Valley Bank und der Signature Bank flüchteten viele Aktienanleger im März in sichere Werte und verursachten dabei Schwankungen, wie man sie an den Rentenmärkten selten erlebt. Als die Kurse von US-Schatzpapieren in die Höhe schnellten, weiteten sich die optionsbereinigten Spreads für US-High-Yield-Anleihen von 400 Basispunkten (Bp.) auf 520 Bp. aus und gingen dann innerhalb weniger Wochen auf etwa 470 Bp. zurück.1 Trotz der bisher ungekannten Volatilität wichen High-Yield-Anleger weitgehend nicht von ihrem Weg ab und verfielen nicht in Panik, wie das hauchdünne Handelsvolumen und die geringen Abflüsse aus High-Yield-Fonds belegen. Sowohl Anleger als auch Emittenten wollten die Turbulenzen offenbar aussitzen.

Markttreiber

Die Besorgnis über die Solidität des Bankensystems war ein neuer Faktor, der gegen Ende des ersten Quartals Schwankungen auslöste. Doch die Unsicherheit, die sich am Markt breit machte, ist eine Fortsetzung der bereits seit den Zinserhöhungen der US-Notenbank ab März 2022 vorherrschenden Stimmung. Seitdem setzen wir den Schwerpunkt auf höher bewertete Emissionen und achten sorgfältig auf Marktnischen und Kreditauswahl. Wir haben kein direktes High-Yield-Engagement im Bankensektor in den USA und Europa, da die undurchsichtige Bilanzstruktur der Branche die gründlichen Kreditanalysen einschränkt, die wir vor einer Anlage benötigen. Das Engagement in Banken ist bei US-High-Yield-Indizes gering (<1 %), in Europa jedoch mit rund 13 % wesentlich größer.2

Trotz der Achterbahnfahrt der Kurse blieben die technischen Rahmenbedingungen an den High-Yield- und Loan-Märkten stabil. Auf dem Loan-Markt festigten der Mangel an neuen Angeboten und die hohen Barbestände der Manager die Lage. Gleichzeitig verschlechterte sich das fundamentale Umfeld etwas. In den USA sind die Auswirkungen der letztjährigen Zinserhöhungen allmählich in der gesamten Wirtschaft zu spüren, was sich auf die Gesamtnachfrage auswirkt und die Kosten in die Höhe treibt. Hinzu kommen höhere Arbeitskosten – zahlreichen Unternehmen dürfte es schwerer fallen, ihre gestiegenen Kosten an die Kunden weiterzugeben. Geringere Gewinnmeldungen für das erste und zweite Quartal könnten in einigen Fällen deutlich hinter den Erwartungen zurückbleiben und die Volatilität dadurch noch verstärken.

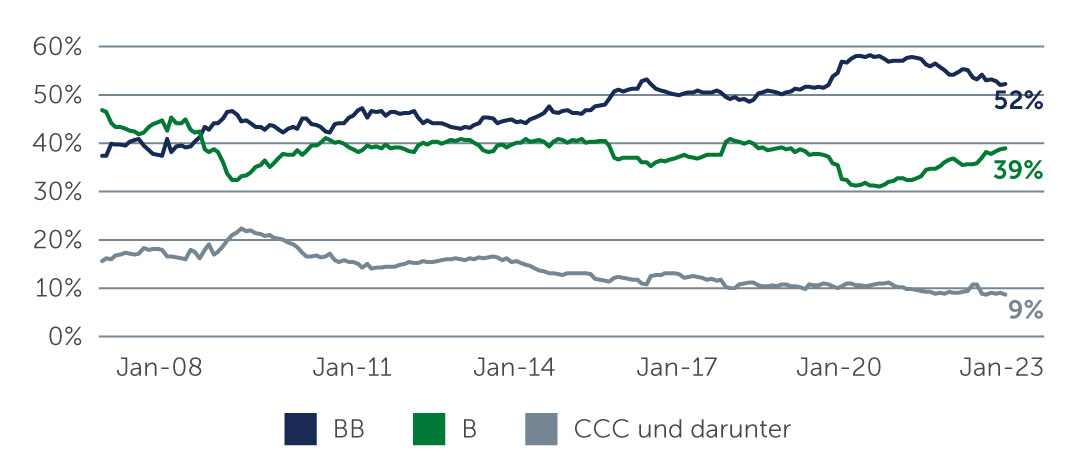

Im gegenwärtigen ungewissen Umfeld sind Unternehmen, die nicht stark fremdfinanziert sind und über reichlich Barmittel und/oder Zugang zu Kapital verfügen, am besten gerüstet, um auftretende Schwierigkeiten zu meistern. Glücklicherweise sind die Emittenten von Hochzinsanleihen insgesamt in einer besseren finanziellen Lage als vor der Pandemie, da sie generell einen geringeren Verschuldungsgrad und eine höhere Zinsdeckung aufweisen, sodass sie diese Phase gut überstehen können. Auch die Kreditqualität des globalen High-Yield-Marktes hat sich in den letzten 15 Jahren erheblich verbessert: 52 % der High-Yield-Anleihen aus Industrieländern sind heute von BB-Emittenten begeben, während B-Unternehmen 39 % ausmachen (Abbildung 1).

Abbildung 1: Ein Markt mit höherer Qualität

Quelle: Bank of America. Stand: 31. März 2023.

Quelle: Bank of America. Stand: 31. März 2023.

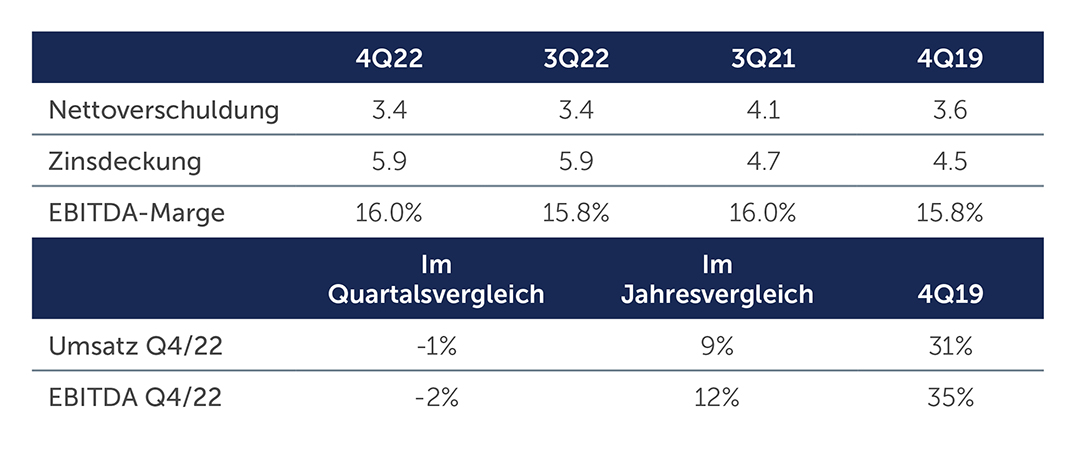

Die Ausfallquoten sind in den letzten Jahren sehr niedrig geblieben. Auch wenn die Ausfälle vor dem Hintergrund einer Konjunkturabkühlung und einer Verschärfung der Kreditbedingungen wahrscheinlich zunehmen werden, dürften sie dank der höheren Qualität des heutigen Marktes, der solideren Fundamentaldaten der Kredite (Abbildung 2) und des begrenzten kurzfristigen Refinanzierungsbedarfs in der Nähe der historischen Durchschnittswerte verharren. Eine rigorose Bottom-up-Kreditauswahl und die Bevorzugung von Emissionen mit höherem Rating sind weiterhin der Schlüssel zur Steuerung des Ausfallrisikos.

Abbildung 2: HY-Unternehmen starten von einer starken Basis aus

Quelle: J.P. Morgan. Stand: 31. Dezember 2022.

Quelle: J.P. Morgan. Stand: 31. Dezember 2022.

Attraktives Gesamtrenditepotenzial

Die Ungewissheit über die künftige Entwicklung der Wirtschaft und der Zinssätze dürfte fortbestehen, was kurzfristige Prognosen erschwert, zumal die Marktstimmung oft unberechenbar ist. Wenn man jedoch die Gewissheiten des Marktes betrachtet und über die aktuellen Turbulenzen hinausblickt, kann man sowohl auf absoluter Basis als auch im Vergleich zu Aktien ein Argument für Hochzinsanlagen liefern.

Am oberen Ende des Qualitätsspektrums hatten leichte Rezessionsphasen in der Vergangenheit kaum Auswirkungen auf Hochzinsemittenten. Tatsächlich wurden Anleger, die ihre Investitionen in Hochzinsanleihen in Zeiten der Volatilität und sogar des wirtschaftlichen Abschwungs beibehalten haben, bislang mit attraktiven, langfristigen Renditen belohnt. Das liegt zum Teil daran, dass eine gute Entwicklung von Hochzinsanleihen im Gegensatz zu Aktien kein starkes Wirtschaftswachstum voraussetzt. Vielmehr kommt es bei Hochzinsanleihen vor allem darauf an, dass ein Emittent weiterhin in der Lage ist, die Zinszahlungen für seine ausstehenden Schulden zu leisten. Ein schwaches BIP-Wachstum oder sogar ein kurzer Zeitraum mit einer leicht negativen Entwicklung wird wahrscheinlich nicht zu einem signifikanten Anstieg der Zahlungsausfälle führen – besonders nicht in einem Markt mit höherer Qualität und soliden Fundamentaldaten.

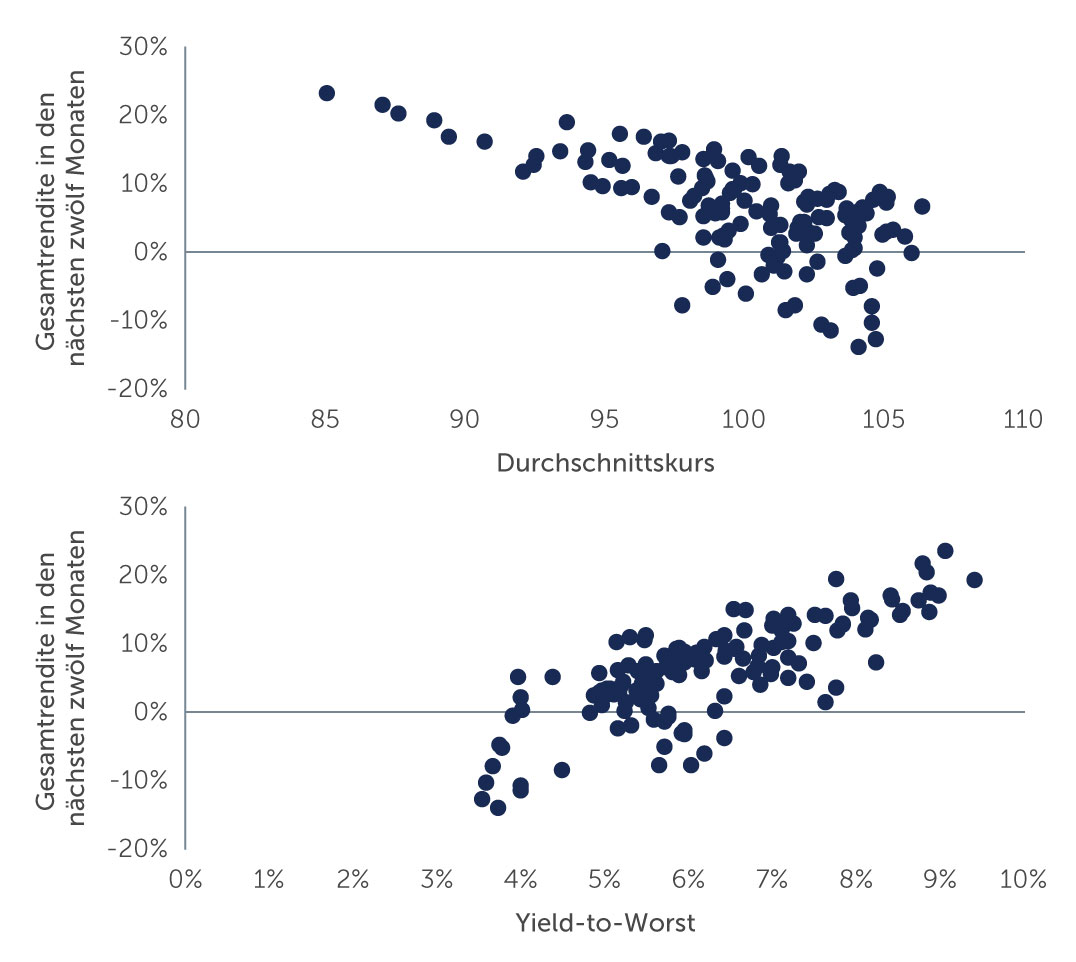

Unterdessen bieten Anleihen mit höherer Qualität nicht nur attraktive Kuponzahlungen, sondern werden auch mit einem Abschlag auf den Nennwert gehandelt. Daraus ergibt sich das Potenzial für Kapitalzuwächse, wenn die Fälligkeit naht, und es entfällt die Notwendigkeit, übermäßige Risiken durch Anlagen in niederwertigen Krediten einzugehen. Beispielsweise wurden BB-Anleihen Ende März zu einem Durchschnittskurs von 90 gehandelt, wiesen eine Duration von weniger als vier Jahren auf und rentierten mit rund 7 %.3 Gleichzeitig notierte der Markt für vorrangig besicherte Anleihen bei einem Durchschnittskurs von 89, hatte eine Duration von drei Jahren und brachte eine Rendite von etwa 8,5 %.4

Der entscheidende Punkt für Anleger ist, dass sie mit Geduld und der Bereitschaft, auch in unruhigen Märkten auszuharren, potenziell attraktive Gesamtrenditen erwarten können.

Abbildung 3: Bewertungen auf dem aktuellen Niveau sind selten und haben erfahrungsgemäß zu hohen zweistelligen Renditen in den folgenden zwölf Monaten geführt

Quelle: Barings und ICE BofA. Stand: 31. Dezember 2022. Globaler Markt für High-Yield-Anleihen, dargestellt durch den ICE BofA Non-Financial Developed Market High Yield Constrained Index (USD Hedged) (HNDC). Die Gesamtrendite in den nächsten zwölf Monaten entspricht der Rendite des Index für die zwölf Monate, die auf den Kurs zum jeweiligen Datum folgen. Der dargestellte Zeitraum erstreckt sich von Anfang 2010 bis Ende 2022 unter Verwendung von Monatsendwerten. Nur zu Illustrationszwecken. Diese Analyse soll nur die erörterten spezifischen Elemente aufzeigen. Sie stellt nicht alle Elemente und Variablen dar, die in das mögliche Ergebnis einfließen könnten.

Quelle: Barings und ICE BofA. Stand: 31. Dezember 2022. Globaler Markt für High-Yield-Anleihen, dargestellt durch den ICE BofA Non-Financial Developed Market High Yield Constrained Index (USD Hedged) (HNDC). Die Gesamtrendite in den nächsten zwölf Monaten entspricht der Rendite des Index für die zwölf Monate, die auf den Kurs zum jeweiligen Datum folgen. Der dargestellte Zeitraum erstreckt sich von Anfang 2010 bis Ende 2022 unter Verwendung von Monatsendwerten. Nur zu Illustrationszwecken. Diese Analyse soll nur die erörterten spezifischen Elemente aufzeigen. Sie stellt nicht alle Elemente und Variablen dar, die in das mögliche Ergebnis einfließen könnten.

1. Quelle: Bank of America. Stand: 31. März 2023.

2. Quelle: Bloomberg. Europa-Daten für ICE BofA Euro High Yield Constrained Index, US-Daten für ICE BofA U.S. High Yield Constrained Index. Stand: 22. März 2023.

3. Quelle: Bank of America. Stand: 31. März 2023.

4. Quelle: Bank of America. Stand: 31. März 2023.