High Yield: Attraktive Risiko-Ertrags-Chance für Langfristanleger

In Erwartung eines geldpolitischen Kurswechsels der Zentralbanken dürften die Märkte angespannt bleiben. Dennoch bieten Hochzinsanleihen nach wie vor attraktive Renditechancen für Anleger, die der Volatilität standhalten können.

Die schwer abzuschätzende Kehrtwende in der Zentralbankpolitik ist die neueste Größe in einer langen Liste von Faktoren, die für Unsicherheit an den Finanzmärkten sorgen. Ende letzten Jahres reagierten die Märkte auf die über den Erwartungen liegenden Daten des US-Verbraucherpreisindex – die darauf hindeuteten, dass eine nachlassende Inflation zu einer weniger straffen Politik führen könnte. Doch diese Dynamik kam schnell zum Erliegen, als die US-Notenbank signalisierte, dass weitere Zinserhöhungen nach wie vor sehr wahrscheinlich sind. Auch die Europäische Zentralbank bewahrt eine restriktivere Haltung als erwartet.

Zwar erscheint ein geldpolitischer Kurswechsel in nächster Zeit unwahrscheinlich, da die Inflation beinahe auf dem höchsten Stand seit Jahrzehnten verharrt (auch wenn sie sich abschwächt), doch wird die Ungewissheit vermutlich auch in Zukunft weitere Schwankungen an den Märkten auslösen. Für Anleger, die diese Volatilität aussitzen können und einen langfristigen Ansatz verfolgen, bieten High-Yield-Anleihen und Loans jedoch weiterhin attraktive Renditechancen.

Erträge im Fokus

Wenn 2022 das Jahr der Zinsvolatilität war, dürften 2023 die Unternehmenserträge im Mittelpunkt stehen. Während die Inflation im vergangenen Jahr in die Höhe kletterte, reichte die Preissetzungsmacht vieler Unternehmen aus, um die höheren Kosten an die Kunden weiterzugeben. Daher blieben die Erträge beständiger als von einigen Marktteilnehmern erwartet. Das aktuelle Bild des Hochzinsuniversums scheint sich zu verdüstern. Zum einen belastet die verzögerte Wirkung der Zinserhöhungen von 2022 inzwischen Teile der Wirtschaft und schlägt sich allmählich auf die Gesamtnachfrage nieder. Hinzu kommen die nach wie vor hohen Arbeitskosten, sodass sich die Möglichkeiten der Unternehmen zur Weitergabe höherer Preise allmählich verschlechtern. Das dürfte in einer gewissen Abschwächung der Erträge resultieren – und in einigen Fällen möglicherweise in einer deutlichen Verfehlung der Ertragsprognosen, was die Volatilität anheizen könnte.

Angesichts einer schwierigen Liquiditätslage und infolge von Abflüssen im US-Privatkundengeschäft sind auch die technischen Rahmenbedingungen für Hochzinsanleihen, insbesondere für Loans, noch immer schwierig. Zusätzlich mangelt es weiterhin an Neuemissionen von Collateralized Loan Obligations (CLOs), die in der Vergangenheit einen großen Teil der Darlehensnachfrage ausmachten.

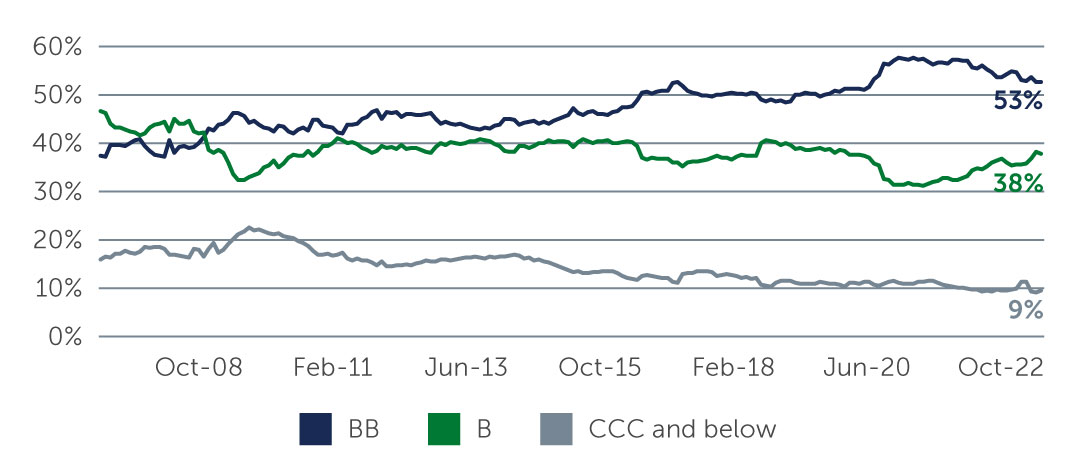

Positiv ins Gewicht fällt, dass die meisten High-Yield-Emittenten nach wie vor die Flexibilität aufweisen, ihre Schulden auch in einer wirtschaftlich schwachen Phase zu bedienen, und dass sie sich heute in einer solideren finanziellen Lage befinden als vor der Pandemie. Zum Beispiel sank der Verschuldungsgrad von US-Hochzinsemittenten im dritten Quartal auf 3,4 x und damit auf den niedrigsten Stand seit dem vierten Quartal 2019, während der Verschuldungsgrad europäischer Unternehmen im zweiten Quartal auf 5,2 x zurückging.1 Gleichzeitig hat sich die Kreditqualität des Hochzinsmarktes in den letzten 15 Jahren erheblich verbessert: BB-Emittenten machen 53 % des Marktes aus, auf B-Unternehmen entfallen 38 % (Abbildung 1).

Abbildung 1: Ein High-Yield-Markt mit höherer Qualität

Quelle: Bank of America. Stand: 31. Dezember 2022.

Quelle: Bank of America. Stand: 31. Dezember 2022.

Attraktives Gesamtrenditepotenzial

Das schwierige makroökonomische Umfeld dürfte sich nicht so bald aufhellen. Dennoch ist nicht zu vergessen, dass milde Rezessionen in der Vergangenheit nicht unbedingt ein schlechtes Umfeld für die Hochzinsmärkte waren. Anleger, die ihre Investitionen in Hochzinsanleihen in Zeiten der Volatilität und sogar des wirtschaftlichen Abschwungs beibehalten haben, wurden bislang mit attraktiven, langfristigen Renditen belohnt. Das liegt zum Teil daran, dass eine gute Entwicklung von Hochzinsanleihen im Gegensatz zu Aktien kein starkes Wirtschaftswachstum voraussetzt. Vielmehr kommt es bei Hochzinsanleihen vor allem darauf an, dass ein Emittent weiterhin in der Lage ist, die Zinszahlungen für seine ausstehenden Schulden zu leisten. Ein schwaches BIP-Wachstum oder sogar ein kurzer Zeitraum mit einer leicht negativen Entwicklung wird wahrscheinlich nicht zu einem signifikanten Anstieg der Zahlungsausfälle führen – besonders nicht in einem Markt mit höherer Qualität und soliden Fundamentaldaten.

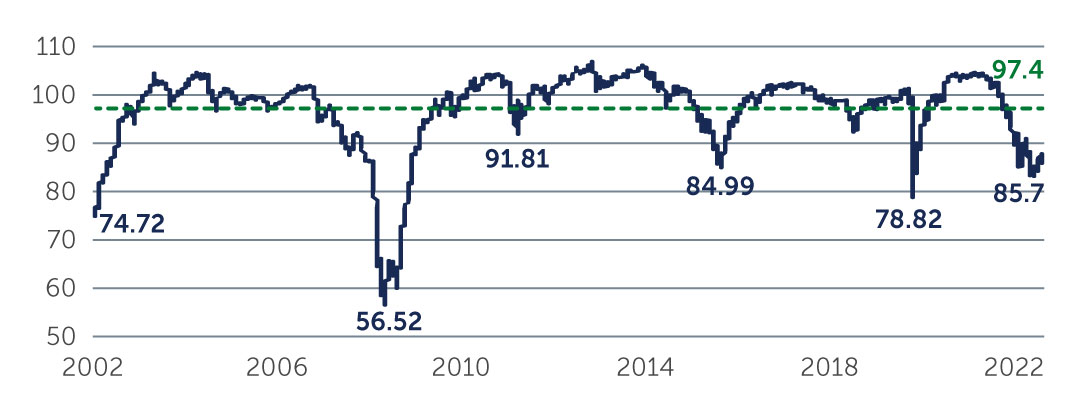

Im Falle einer Rezession dürfte das Abwärtspotenzial bei Krediten ebenfalls geringer sein, wenn man bedenkt, wie schwierig das Jahr 2022 für die meisten Finanzmärkte war. Zwar dürften sich die Spreads gegenüber dem aktuellen Niveau etwas ausweiten, doch rechnen wir nicht mit einer derartigen Ausweitung, dass die Gesamtrenditen ins Negative umschlagen. Das ist teilweise das Ergebnis einer Kombination aus höheren Renditen aufgrund steigender Zinsen und stark gesunkenen Kursen. Beispielsweise werden hochwertige BB-Anleihen in den USA und Europa bei einer durchschnittlichen Duration von knapp vier Jahren mit einem Abschlag auf den Nennwert (zu jeweils etwa 89 bzw. 87) gehandelt und rentieren derzeit mit 6,5 %–7,5 %.2 Bei diesen Kursen müssten sich die Spreads weit über ihr heutiges Niveau hinaus ausweiten – auf ein Niveau, das mit der Staatsschuldenkrise und dem Zusammenbruch der Eurozone gleichzusetzen wäre – damit die Gesamtrenditen in den negativen Bereich abrutschen. Auch hier halten wir ein derartiges Extremszenario angesichts der höheren Qualität des Marktes und des soliden fundamentalen Rahmens für unwahrscheinlich.

Abbildung 2: Durchschnittlicher High Yield Index Preis im Vergleich zur Historie

Quelle: Bank of America. Stand: 31. Dezember 2022.

Quelle: Bank of America. Stand: 31. Dezember 2022.

Darüber hinaus tendieren wir leicht zu Kreditwerten auf dem US-Markt gegenüber Europa. Vom andauernden Krieg in der Ukraine bis hin zur Schwäche des Immobilienmarktes sind die Risiken in Europa höher als in den USA, was eine stärkere Beeinträchtigung der Verbraucherstimmung und der Ausgaben und damit eine schwerere oder längere Rezession zur Folge haben könnte.

Langfristige Ausrichtung

Mit Blick auf die Zukunft werden eine mögliche Rezession, der anhaltende Inflationsdruck, die restriktive Politik der Zentralbanken und die Volatilität der Erträge sicherlich weiterhin im Vordergrund stehen. In diesem Umfeld und angesichts der Tatsache, dass die Märkte in den kommenden Monaten vermutlich volatil bleiben werden, müssen Anleger keine übermäßigen Risiken eingehen, um potenziell attraktive Renditen zu erzielen. In den höher bewerteten Teilen des Anleihe- und Loan-Universums sowie in bestimmten Segmenten des CLO-Marktes ist das Risiko-Ertrags-Profil nach wie vor attraktiv. Allerdings ist ein stark kreditorientierter Ansatz von entscheidender Bedeutung – nicht nur, um zusätzliches Abwärtspotenzial zu vermeiden, sondern auch, um Emittenten zu identifizieren, die dem aktuellen Gegenwind standhalten können.

1. Quelle: J.P. Morgan. US-Daten zum 30. September 2022; europäische Daten zum 30. Juni 2022.

2. Quelle: Bank of America. Stand: 31. Dezember 2022.

23-2681051