オミクロン株やインフレ、タカ派なFRBの姿勢にもかかわらず、ハイイールド債券は堅調に推移

新型コロナウイルスの新変異種や金利上昇の見通しにも関わらず、ハイイールド社債の堅調なファンダメンタルズに変化の兆しは認められていません。

今後しばらくは不確実性の高い状況が続くものと思われます。10月初旬に経済成長が再び加速したことを受け、金利が上昇を始めたため、ハイイールド社債はバンクローンよりも厳しい状況を迎えました。年末には、同ウイルスのオミクロン株の出現および急速な感染拡大が投資家心理に影響を与え、市場にさらなる不確実性をもたらしました。当四半期、米国および欧州のバンクローンのリターンはそれぞれ 0.71%、0.97%となり、0.63%および -0.04%のリターンとなった米国および欧州のハイイールド社債を上回りました。ハイイールド社債およびバンクローンともにプラスの領域で年末を終えました1。

依然として堅調なファンダメンタルズ

同ウイルス新変異株の報道を受けて下落した市場は、ほぼ回復しました。しかし、一部には他のセクターよりも厳しい状況にあるセクターもあります。例えば、経済再開の恩恵を最も大きく受けた客船および旅行セクターは、再び旅行者が旅行のキャンセルや予定変更を余儀なくされたことで大きな打撃を受けました。また、エネルギー・セクターでは、11月末に原油価格が大幅に下落したため厳しい状況に陥りましたが、その後の原油価格回復が同セクターの下支え要因となりました。

オミクロン株による懸念や今後の金利上昇の可能性にもかかわらず、ハイイールド社債のファンダメンタル状況は非常に堅調です。企業収益やキャッシュフロー、EBITDA は、多くの場合、2019年の水準もしくはそれ以上の水準にまで回復しています。特に、多くの企業はこれまでのところインフレ圧力を販売価格へ転嫁するだけの価格決定力を有していたため、一部の企業では記録的な企業利益を達成しています。全体的な負債水準は依然として高いものの、デレバレッジの傾向は十分に進んでおり、2022年もその傾向は継続すると思われます。また、ポジティブな面としては、ディストレスト・レシオが低く、債券市場およびバンクローン市場ともに流動性が高いことから、今年のデフォルトは低く抑制されると思料されます。

投資機会の発掘

このポジティブな見通しは、2022年の市場には大きなリスクが存在する可能性があることや、そのリスクを慎重に管理すべきであるという認識を弱めるものではありません。しかし、インフレ率が高く金利上昇の可能性がある環境下であっても、ハイイールド社債には魅力的な投資機会が数多く存在しています。

バンクローン

潜在的な金利上昇を背景に、バンクローンなどの変動金利資産は優位性を有しています。まず、バンクローンの金利は通常、市場金利の変動に合わせて3ヶ月ごとに見直されるため、短期金利に対する感応度が低くなるほか、歴史的に見ても金利上昇の際にはある程度のダウンサイド・プロテクションの提供が可能となります。また、バンクローンは資本構造の上位にあるため、劣後債やエクイティよりも優先的に返済されるなど借り手資産の一部または全部を担保とする傾向があるため、信用保護の面でも優れています。

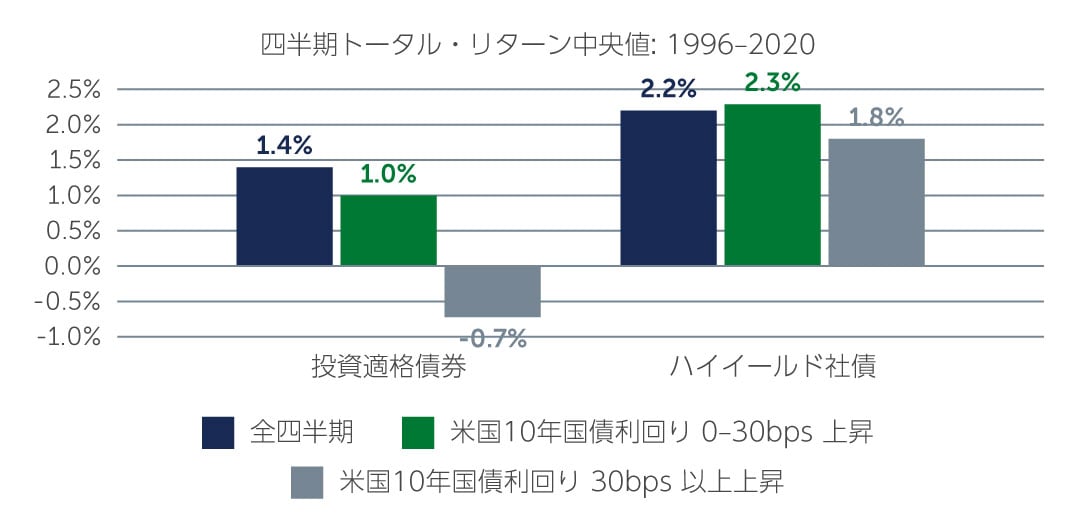

バンクローンの投資機会に加えて、ハイイールド社債はリフレーション環境下において相対的に有利であると考えられます。固定金利資産であるもののデュレーションは約4 年であり2、投資適格社債などの他の債券資産クラスよりも短期となっています。また、経済が堅調に推移しているときに金利が上昇する傾向にあるため、ハイイールド社債を発行する企業にとって経済の堅調さは良好な環境であることも特筆すべき点です。

図1:過去の米国国債利回り上昇局面におけるグローバル・ハイイールド社債は底堅さを示す

出所: Bloomberg、Barclays Research 2021年2月現在

過去の運用実績は将来の運用成果を予測・保証するものではありません。

ローン担保証券(CLO)

CLOも金利上昇局面では恩恵を受ける可能性があります。バンクローンと同様、CLOのクーポンは変動金利であるため、インフレ率の上昇に対する効果的なヘッジとなります。特にBB格のCLOトランシェでは、同構造かつ同様のリスク・ダイナミクスを有する案件において、マネジャーの階層化が進んでいます。マネジャーの戦略およびパフォーマンスを理解している投資家にとっては、パフォーマンスが好調であるにもかかわらず評価されていないマネジャーに投資することで、ポートフォリオの付加価値を高める機会となっています。

エマージング社債

先進国市場および過去の平均と比較してスプレッドが依然として拡大した水準にあることから、エマージング社債も魅力があります。特に、その国固有のリスクによって市場から正当に評価されていない、グローバルに分散された事業基盤を有するエマージング社債において引き続き投資機会が見出されます。これらのリスクは、しばしば企業スプレッドをファンダメンタルズが示唆する以上に拡大させる要因となり、最近中国やインド、トルコで見られたように、魅力的な価格で堅固な発行体を見極める機会を生み出します。

冷静な判断こそが勝利をもたらす

数ヶ月先もしくは1年先に対しては、慎重かつ楽観的な見通しを有しています。もちろん、多くの投資家が同ウイルスの感染状況を念頭に置いています。しかし、新変異株が生じたとしても、同ウイルス感染拡大初期に見られたような広範囲にわたるロックダウンや外出禁止令が再来するとは思えません。金利は年内に上昇する可能性が高いと思われますが、経済状況の改善に伴って金利が上昇することは前述理由からハイイールド発行体にとってプラスになります。特にバンクローン市場については、ロンドン銀行間取引金利(LIBOR)から担保付翌日物調達金利(SOFR)への移行により、昨年末に向けて市場に不確実性が生じたものの、SOFRを利用した取引の増加により市場参加者が新基準金利に慣れていくにつれて、今後は秩序立った移行が行われると考えています。

このように、様々なリスクが存在するにもかかわらず、2022年は冷静な投資家が優位に立つ年になると考えています。このような状況下では、伝統的なハイイールド社債やバンクローンに加えて、CLOやエマージング債券などの非伝統的なセグメントにも投資するマルチクレジット戦略が特に有利です。この戦略は、スプレッドを大幅に獲得する可能性があるだけでなく、運用担当者は、市場の困難なセクターに対するエクスポージャーを低減し、その時点で最も魅力的な投資機会を提供するセクターに対するエクスポージャーを増大することも可能となる柔軟性を有しています。

- 出所: ICE Bank of America、Credit Suisse 2021年12月末現在

- 出所: Bank of America Merrill Lynch 2021年12月末現在

2012795