金利上昇などの不確実性が高まる中、CLOは堅調に推移

新規発行パイプラインが少ない中、ローン担保証券(CLO)のセカンダリー市場は新規発行市場と比較して相対的に魅力があると思料されます。

第1四半期は、ロシアのウクライナ侵攻やインフレ上昇、米連邦準備制度理事会(FRB)の利上げなどを背景に、債券市場のリスクが高まりました。CLOマネジャーの多くはロシア・ウクライナ紛争に直接的な影響を受けてはいないものの、市場はマクロレベルのボラティリティとは無関係ではなく、スプレッドはCLOの資本構造全体で拡大し、セカンダリー市場において最も目立つ動向が見られました。とはいえ、他の資産クラスと比較するとCLOのスプレッドはかなり安定的に推移しており、同資産クラスは全体として堅調に推移しています。AAA格、AA格、A格トランシェのリターンは、それぞれ-0.26%、-0.33%、-0.54% でした。また、BBB格、BB格、B格トランシェのリターンは、それぞれ-0.01%、-0.33%、1.42%でした1。

テクニカル面によるサポート

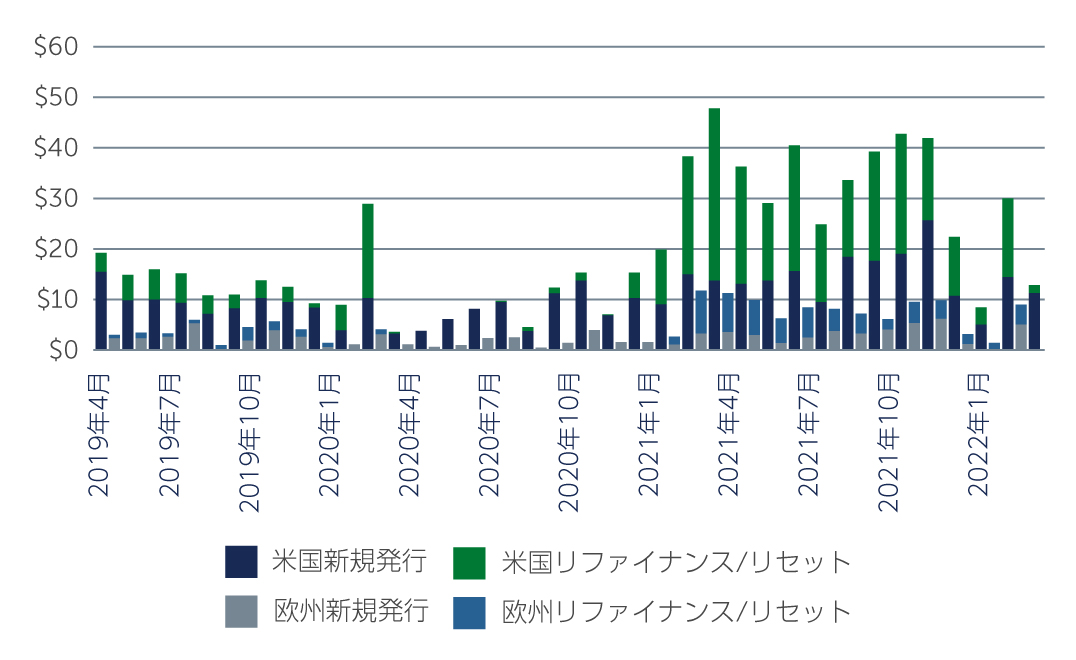

スプレッドの拡大が比較的抑えられた理由の一つに、同資産クラスのテクニカル面がサポーティブであったことが挙げられます。2021年の新規発行額は記録的な水準となりましたが、第1四半期の新規発行額は約50%減少し、米国市場では490億米ドル、欧州市場では146億ユーロでした。LIBORベースとSOFRベースの負債の価格設定の違いなど、LIBORからSOFRへの移行の詳細が明らかになるのを市場参加者が待っていたため、2022年初の発行は低調となりました。移行はかなりスムーズに進み、1月末までにはほぼ完了しましたが、ロシアのウクライナ侵攻により新規発行は再び一時停止されました。しかし、3月中旬以降バンクローンの価格が改善していることから、特にCLO債務が安定し始めれば、数ヶ月後には新規発行が再び活発化する可能性があります。

図1:2022年初の新規発行は低調

出所: J.P. Morgan 2022年3月末現在

2月下旬になり、市場変動が増大すると、投資家が資金調達のために質の高い資産を売却しようとしたことからAAA格トランシェに最大の影響が及びました。1日で、約10億米ドルのAAA格のCLOが市場に流通しました2。しかし、取引が完全に停止することはなく、最も厳しい取引日であっても流動性は適度に維持されました。資本構造の下部では、BB格ホルダーにおいても十分な規律が維持されたまま取引が行われました。売り手は全体として秩序ある行動をとっており、これはBB格のビッドリストの大部分に、買い手候補の最高値のビッドが売り手のリザーブレベルに達しなかったことを意味するDNT債の一部が含まれていたことからも明白です。多くの場合、売り手はかなり割安な価格で売却するよりも前述の状況を選好しました。

セカンダリー市場 vs 新規発行

新規発行のパイプラインが少ない中、純粋に価格の観点から、AAA格およびメザニン取引のセカンダリー市場は新規発行市場よりも魅力があると思料されます。新規発行案件が一般に高値で市場にて取引されるのに対し、セカンダリー市場においては優良案件であっても4~6ポイントのディスカウントで投資機会が提供されています。中長期的に市場の混乱が正常化し、ディスカウント分が収益として還元されると仮定すれば、セカンダリー市場における案件のトータル・リターンは、新規発行市場における高クーポンの案件を99もしくは額面で購入するよりもはるかに上回る可能性があります。さらに、LIBORベースとSOFRベースの負債の価格差は市場全体のボラティリティを背景に拡大し、2022年初の約10bpsから当四半期末には34bpsとなっています3。その結果、多くの買い手が新規発行債券を額面で買うよりもセカンダリー市場を選好するようになりました。

今後の見通し

格付機関が格下げに厳しい目を向ける可能性がある時期に入りましたが、CLOポートフォリオは12-18ヶ月前と比較して堅調に推移していると思料されます。2021年は市場が穏やかだったことから多くのポートフォリオで再び選好されたため、CCC格エクスポージャーは全体的に大きく減少しています。これは、今後格下げがあっても、CLOの構造上必ずしも急な現金化の動きが生じないことを示唆しています。同時に、今後12ヶ月間のレバレッジド・ローン市場のデフォルト見通しは安定しており、当面のデフォルトは過去の長期平均を下回ると予想しています。

今後数ヶ月を展望すると、ライアビリティ・スプレッドが拡大した水準にあるため、短期的にはコール案件は非常に少なくリファイナンスされる可能性すらあり、案件が長期化すればするほどテールリスクの可能性は高まります。注視しているリスクとしては、ロシアのウクライナ侵攻が大きな問題であり、特に欧州の経済成長に対する影響も大きいと見ています。また、スタグフレーション(インフレと弱い経済成長の同時進行)のリスクも高まっていると思料されます。これまで企業はコスト上昇分を販売価格に転嫁してきましたが、今後の見通しは不透明です。その他、今後のCLO市場に格下げの面で大きな影響を及ぼす可能性のある要因として、S&Pによる保険会社の自己資本評価の格付け基準の改定が挙げられます。

しかし、CLOにはまだ価値があると見ています。例えば、格付けが同等の投資適格社債やハイイールド社債と比較すると、CLOは利回りを大幅に上乗せする可能性があるだけでなく、変動金利クーポンであることから金利上昇局面でも安定性を確保することが可能となります。しかし、適切な投資機会を選別し不要なリスクを回避するためには、慎重なボトムアップの銘柄選択およびマネジャー選択が重要です。

- 出所: J.P. Morgan CLOIE Index 2022年3月末現在

- 出所: ベアリングスの市場観測に基づく

- 出所: J.P. Morgan 2022年3月末現在

2169663